Informe de Política Monetaria y Cambiaria a enero 2024

Enero 2024

Presentación

El Informe de Política Monetaria y Cambiaria del Banco Central de Nicaragua (BCN) describe las decisiones y acciones realizadas por el BCN en la formulación y ejecución de la política monetaria y cambiaria del país, según lo mandata la Ley Orgánica del BCN. El informe incluye una descripción de la evolución monetaria y cambiaria reciente y de los principales aspectos del entorno económico y financiero internacional y nacional, así como las perspectivas de indicadores clave, como la actividad económica e inflación.

El informe se centra en presentar las acciones de política para el cumplimiento del objetivo fundamental del Banco Central, que es la estabilidad de la moneda nacional y el normal desenvolvimiento de los pagos internos y externos. El BCN determina y ejecuta la política monetaria y cambiaria atendiendo a su objetivo de estabilidad de la moneda nacional. Este objetivo central opera a través de tres objetivos intermedios, que son (i) anclar la evolución de los precios y las expectativas; (ii) mantener niveles adecuados de reservas internacionales; y (iii) favorecer la liquidez del sistema financiero.

Para cada objetivo intermedio el BCN establece instrumentos y variables de seguimiento, a los cuales se hace referencia en este informe. Así, los principales instrumentos de política monetaria incluyen (i) las Operaciones de Mercado Abierto (Reportos Monetarios, Letras del BCN, Títulos de Inversión, Valores de Deuda Pública); (ii) el Encaje Legal; (iii) los Depósitos Monetarios; y (iv) la Línea de Asistencia Financiera.

Adicionalmente, el BCN establece una política de tasas de interés, principalmente a través de la Tasa de Referencia Monetaria (TRM), que es la tasa de interés que utiliza el BCN para señalizar el costo en córdobas de las operaciones monetarias de liquidez a 1 día plazo, y que constituye además la tasa interna del corredor de tasas conformado por las ventanillas de reportos y depósitos monetarios.

Por su parte, los instrumentos de la política cambiaria incluyen la tasa de deslizamiento del tipo de cambio oficial y la comisión de venta de divisas. La fijación del tipo de cambio oficial, con mini devaluaciones diarias pre anunciadas, o deslizamiento cambiario, actualmente a una tasa del cero por ciento (0%) anual, es el instrumento principal del BCN para anclar la evolución de los precios domésticos y de las expectativas. Así, en el mediano plazo, y en ausencia de elementos sustanciales que afecten la oferta o demanda de bienes o servicios, los precios en la economía en promedio evolucionan en correspondencia con el deslizamiento cambiario y la inflación internacional (bienes y servicios importados).

Resumen Ejecutivo

Durante el segundo semestre de 2023, el escenario macroeconómico mejoró respecto a lo previsto en el Informe de Política Monetaria y Cambiaria de julio de 2023, de tal manera que las proyecciones de las principales variables económicas han sido revisadas producto del mejor desempeño observado. Así, hacia finales de 2023, la economía nicaragüense ha logrado consolidarse en una senda de crecimiento sostenido, registrando una expansión impulsada por el buen desempeño de la mayoría de los sectores económicos y la demanda interna, al tiempo que la tasa de ocupación permanece estable y la inflación se reduce, a pesar del contexto de desaceleración de la economía global y del efecto que todavía tienen los altos precios internacionales sobre los precios nacionales (debido al traspaso con rezago).

En el entorno internacional predominan los riesgos asociados a la geopolítica, la desaceleración económica global y la prolongación de condiciones financieras internacionales estrechas. En este sentido, la información más reciente parece señalizar menores perspectivas de un inicio de recortes de tasas de interés en las principales economías avanzadas en el primer trimestre de 2024, ya que los bancos centrales quieren ver más evidencias respecto a que la inflación se estaría moviendo hacia su meta, antes de comenzar a relajar la política monetaria. Por otra parte, las tensiones geopolíticas siguen aumentando, lo que puede conducir a la reaparición de problemas en las cadenas de suministro y, en última instancia, a la prolongación de condiciones financieras estrictas en las economías avanzadas, frente al desafío de llevar la inflación a la meta. No obstante, ante esta incertidumbre y riesgos del entorno internacional, la economía nicaragüense se mantiene resiliente, respaldada por políticas macroeconómicas adecuadas.

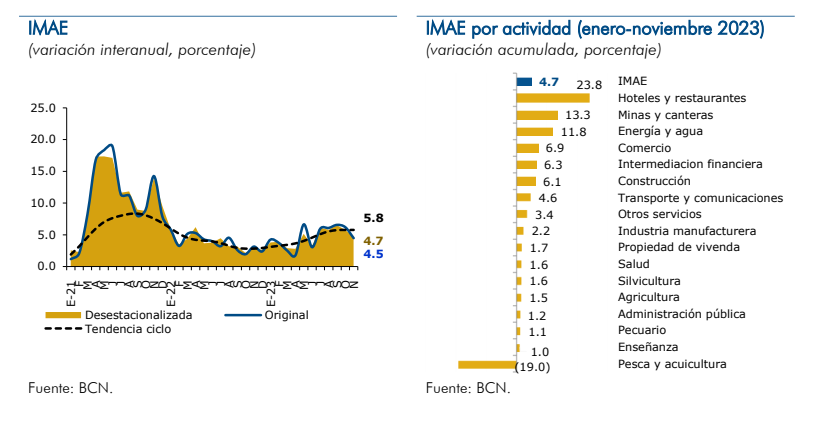

En el ámbito de la actividad económica doméstica, el último dato adelantado, representado por el Índice Mensual de la Actividad Económica (IMAE) de noviembre de 2023, muestra que la actividad económica creció 4.7 por ciento en términos acumulados (4.5% interanual), impulsada principalmente por hoteles y restaurantes, explotación de minas y canteras, energía y agua, comercio, intermediación financiera y construcción. Por el enfoque del gasto, según el Producto Interno Bruto (PIB) al tercer trimestre de 2023, la actividad económica creció 4.5 por ciento en términos acumulados (6.2% interanual), determinado por la demanda interna, con crecimiento del consumo y la inversión, lo que se vio atenuado por la disminución de la demanda externa neta.

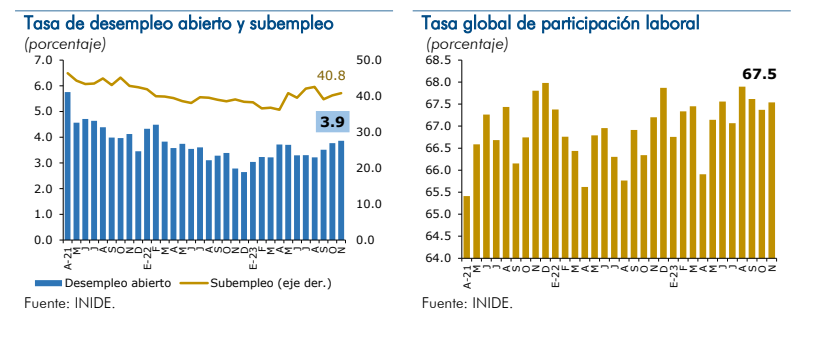

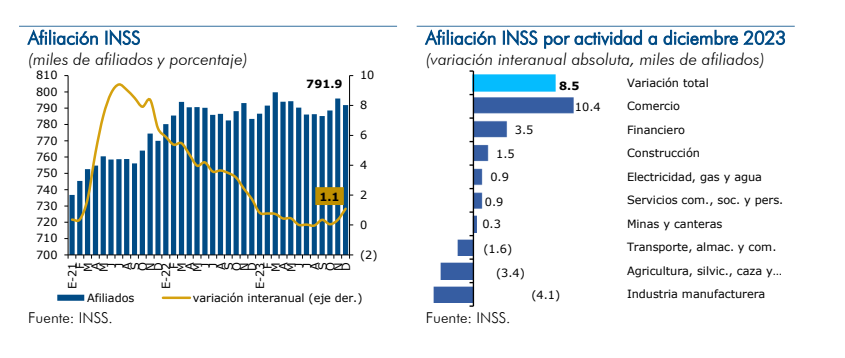

En correspondencia con la evolución de la actividad económica, la tasa de desempleo permanece baja y estable. La tasa de desempleo en noviembre de 2023 fue de 3.9 por ciento, acompañada de estabilidad en el empleo formal. Así, la afiliación al Instituto Nicaragüense de Seguridad Social (INSS) aumentó en 8,529 afiliados en 2023, alcanzando un total de 791,913 asegurados en diciembre de 2023, principalmente por aumentos en los sectores de servicios y la construcción.

La inflación doméstica se ha desacelerado, lo cual se asocia a factores como el descenso gradual de los precios internacionales y el anclaje de expectativas de inflación en un nivel más bajo, en un contexto de reducción del deslizamiento cambiario, el mantenimiento de subsidios y de políticas monetarias y fiscales equilibradas que han permitido mantener sólidos los principales balances financieros. No obstante, el factor de rezago en el traspaso de la disminución de los precios externos a los precios locales, ha condicionado que la desaceleración de la inflación sea todavía moderada. Así, la inflación interanual a diciembre de 2023 fue de 5.60 por ciento (11.59% en 2022).

La balanza de pagos registra superávit en la cuenta corriente, impulsado por el dinamismo en los flujos externos relacionados con las remesas familiares, exportaciones de mercancías, y turismo. No obstante, la demanda externa ha tenido un comportamiento mixto, por una parte, las exportaciones de mercancías se mantienen creciendo y los precios internacionales para los productos de exportación permanecen favorables y, por otra parte, se ha observado una menor demanda de exportaciones de zona franca, las que muestran una reducción. Al mismo tiempo, las importaciones han disminuido, principalmente por la menor factura petrolera y la reducción de importaciones de insumos de las empresas bajo el régimen de zonas francas. De esta manera, los ingresos por exportaciones de mercancías a noviembre fueron de 3,753.3 millones de dólares, reflejando un crecimiento interanual del 4.4 por ciento. En lo concerniente a otros flujos externos, las remesas familiares acumuladas a noviembre se ubicaron en 4,239.8 millones de dólares, creciendo en 46.8 por ciento interanual, al tiempo que los ingresos por turismo alcanzaron 422.8 millones de dólares al tercer trimestre de 2023, creciendo interanualmente en 2.8 por ciento, y además hay señales que la Inversión Extranjera Directa (IED) se encamina a mantener o incluso superar los niveles observados en 2022.

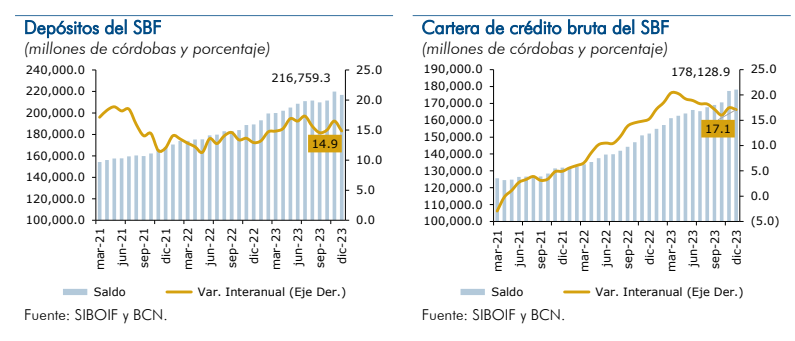

En el ámbito de la estabilidad financiera, la posición de los bancos y financieras continúa sólida y fortalecida por el dinamismo de la actividad económica, consolidándose el crecimiento del crédito. El entorno positivo de la evolución económica está creando mejores expectativas en los agentes económicos y mayor capacidad de pago de los hogares y empresas, reflejada en una reducción sostenida de la cartera en riesgo y la mora, al tiempo que las instituciones financieras aumentan su rentabilidad y sus niveles de capital y liquidez siguen siendo superiores a los mínimos regulatorios. Por otra parte, el crecimiento de la cartera de crédito en 2023 fue apalancado principalmente por los mayores depósitos del público. Así, a diciembre de 2023, el crédito creció 17.1 por ciento y los depósitos aumentaron 14.9 por ciento, en términos interanuales.

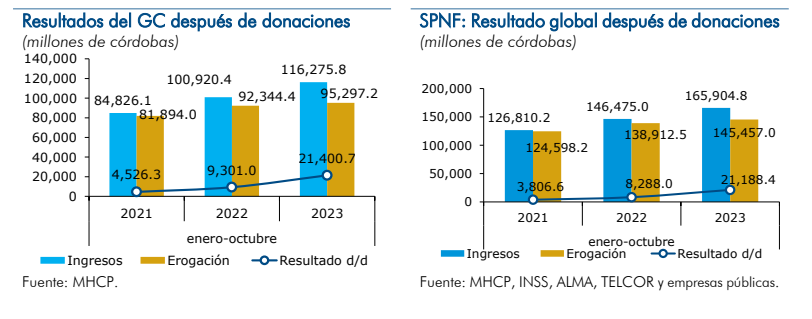

El sector público registra superávit, como resultado del crecimiento de los ingresos tributarios y una política de gasto público moderada, lo cual ha sido un factor relevante para el desempeño de la economía nicaragüense en 2023, y representa la continuación de una política fiscal consistente con la sostenibilidad de las finanzas públicas. En este sentido, el resultado del Sector Público No Financiero (SPNF) refleja superávit (después de donaciones) en el acumulado enero-octubre de 2023, al igual que en el acumulado de los últimos doce meses. Este resultado está acompañado de la evolución positiva de los indicadores de financiamiento, expresada en la estabilidad en los flujos de préstamos externos concesionales, la obtención de financiamiento interno a bajo costo y un saldo de deuda pública sostenible, equivalente a 59.8 por ciento del PIB a noviembre de 2023 (60.4% al cierre de 2022).

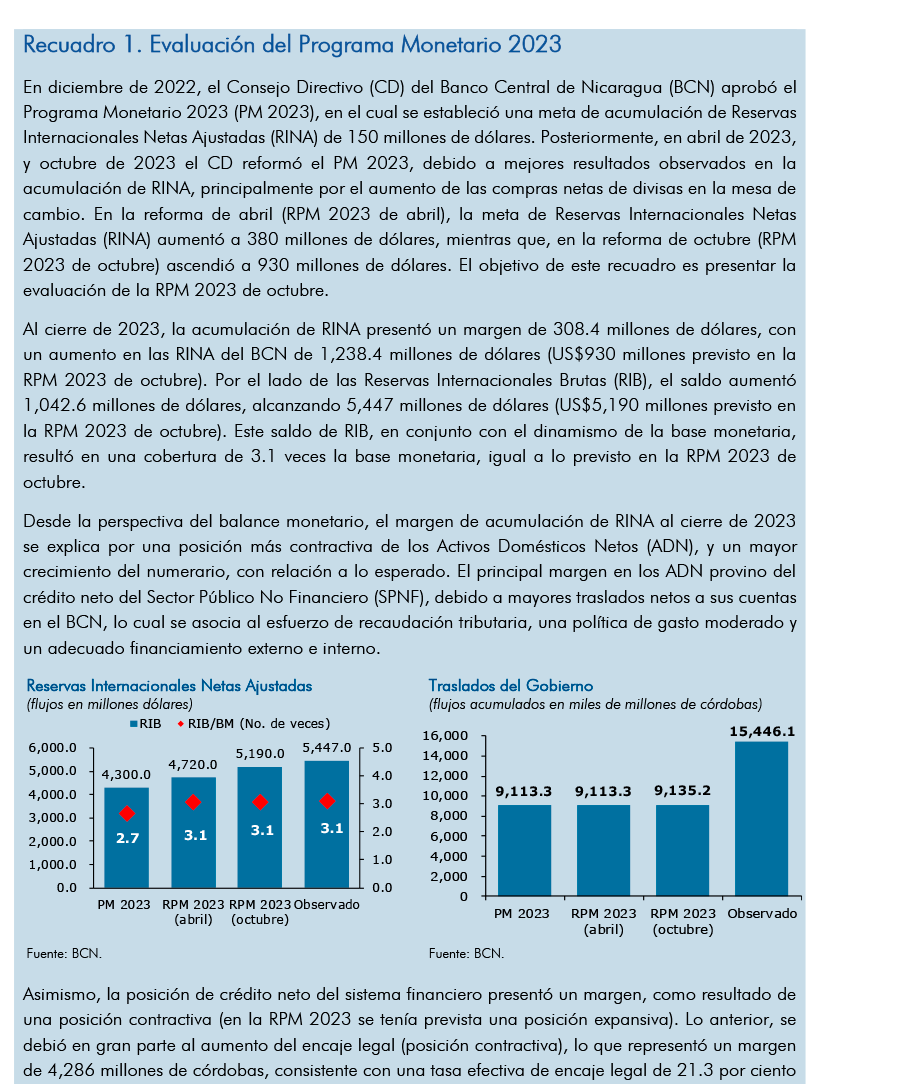

En paralelo al buen desempeño de la política fiscal, la política monetaria y cambiaria del Banco Central de Nicaragua (BCN) ha seguido propiciando condiciones financieras apropiadas para impulsar el crecimiento económico y la intermediación financiera. En este sentido, en 2023 el BCN mantuvo invariable su Tasa de Referencia Monetaria (TRM), luego de haber ejecutado un ciclo de incrementos de dicha tasa de abril a diciembre de 2022, llevándola de 3.5 por ciento a 7 por ciento. En consecuencia, el desempeño de la política monetaria y fiscal ha favorecido un comportamiento positivo de las variables monetarias y ha resultado en el fortalecimiento de las Reservas Internacionales Brutas (RIB) del BCN, las cuales aumentaron en 1,042.6 millones de dólares en 2023, alcanzando un saldo de 5,447 millones de dólares, así como una cobertura de 3.1 veces la base monetaria y un estimado de 7.9 meses de importaciones de mercancías, lo que aumenta la capacidad para resguardar el régimen cambiario vigente.

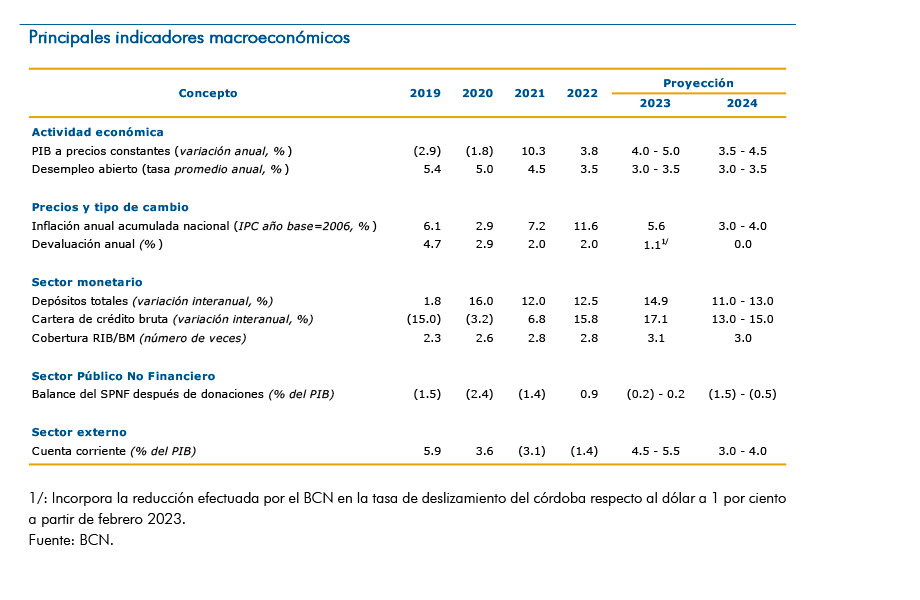

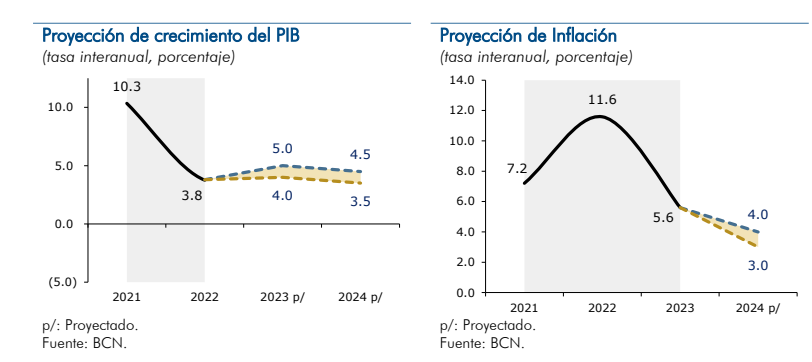

Dado los mejores resultados al segundo semestre de 2023, se han revisado al alza las perspectivas económicas para el cierre de 2023 y se mantienen positivas para 2024. Así, el BCN, de acuerdo con lo publicado en diciembre de 2023, está proyectando que el crecimiento económico del 2023 se ubique en un rango de entre 4.0 y 5.0 por ciento y que en 2024 se sitúe en un rango de entre 3.5 y 4.5 por ciento. La inflación en 2023 se ubicó en 5.6 por ciento, levemente por encima del rango estimado de 4.5-5.5 por ciento, lo que se asocia a elementos estacionales impulsados por la demanda de alimentos, no obstante, se espera que la inflación converja a un rango de entre 3.0 y 4.0 por ciento en 2024. Mientras que el empleo se prevé que continúe estable, con una tasa de desempleo de entre 3.0 y 3.5 por ciento en 2024. Por el lado del sector externo, se espera que la balanza de pagos presente un superávit de cuenta corriente de entre 4.5 y 5.5 por ciento del PIB para 2023 y de entre 3.0 y 4.0 por ciento del PIB para 2024.

En lo relativo a la TRM, el BCN prevé que se mantenga invariable en 7.0 por ciento en el corto plazo, mientras ésta siga contribuyendo a la estabilidad del crecimiento económico, el empleo y los precios, y que facilite la intermediación financiera. No obstante, el BCN continuará conduciendo su política monetaria y cambiaria en correspondencia con las condiciones monetarias y financieras internacionales e internas, por tanto, podrá ajustar la TRM en caso de ocurrir cambios en las condiciones globales y locales.

Si bien las perspectivas para el año 2024 son favorables, persisten riesgos que podrían afectar la evolución macroeconómica. En este sentido, los principales riesgos para la economía nicaragüense son la materialización de choques por conflictos geopolíticos, que deriven en aumentos en los precios del petróleo y los alimentos, el endurecimiento de la política monetaria de las principales economías industriales para contener una inflación más persistente, y los relacionados a los eventos climáticos.

Finalmente, se espera que, en caso de ocurrencia de los eventos de riesgos externos y climáticos, el impacto en el escenario macroeconómico de 2024 sea moderado, considerando que la economía nicaragüense ha desarrollado fortalezas que podrían mitigar dichos eventos. En particular, el país cuenta con un sector exportador dinámico y resiliente, una mayor diversificación de la producción y el comercio, una mayor capacidad de ahorro, un sistema financiero sólido y líquido, así como políticas fiscales, monetarias y financieras equilibradas y responsables. Más aun, estas fortalezas económicas pueden contribuir a obtener un mayor crecimiento y empleo, y una menor inflación que la prevista.

1. Entorno económico internacional

Durante el año 2023, el entorno económico y financiero global continuó siendo complejo, caracterizado por la incertidumbre generada principalmente por los conflictos geopolíticos y bélicos en Europa del Este y en Medio Oriente, la desaceleración en China y en algunas economías europeas y condiciones financieras estrictas frente a la todavía elevada inflación. Para 2024 se mantienen los riesgos geopolíticos, que pudieran repercutir en un incremento en el precio de materias primas como el petróleo. De igual forma, la actual coyuntura de progresiva fragmentación global podría provocar un escenario de mayor fragilidad para todos los países, y en especial para las economías en desarrollo.

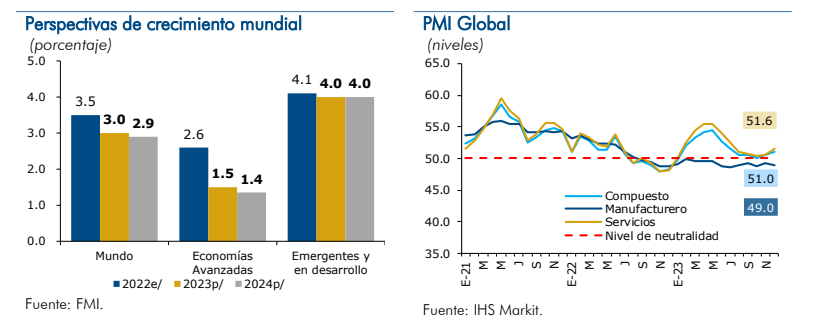

No obstante, la economía global ha mostrado resiliencia ante los choques y el aumento de las tasas de interés para frenar la inflación, manteniendo un crecimiento positivo. En este sentido, el Fondo Monetario Internacional (FMI) señaló en su informe de Perspectivas de la Economía Mundial (WEO, por sus siglas en inglés) de octubre 2023, que la economía mundial se ha ralentizado, pero no estancado, y que la recuperación mundial se está desacelerando en medio de crecientes divergencias entre sectores económicos y regiones. El FMI prevé que el crecimiento mundial se desacelerará de 3.5 por ciento en 2022 a 3 por ciento en 2023 y a 2.9 por ciento en 2024, cifras que están por debajo del promedio histórico. Como resultado, las proyecciones son cada vez más coherentes con un escenario de “aterrizaje suave”, en el que la inflación se reduce sin una gran desaceleración de la actividad.

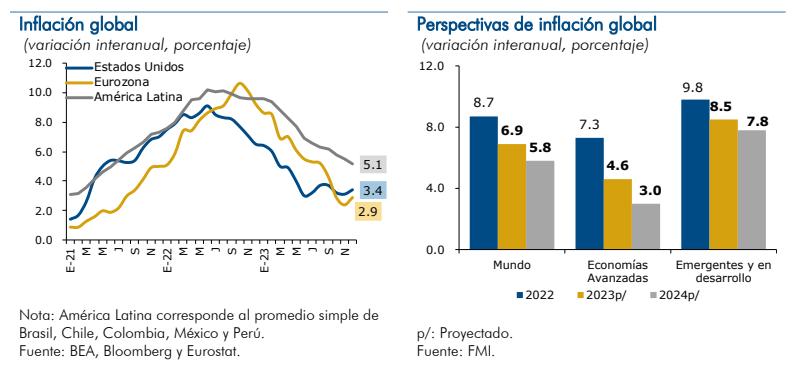

Por otra parte, el estrés del sistema financiero internacional, evidente en los primeros meses de 2023 con la quiebra de varios bancos regionales en EE.UU. y Europa, se ha ido disipando con la intervención de las autoridades para salvaguardar la estabilidad financiera. Asimismo, la inflación se ha desacelerado en las economías avanzadas y emergentes a medida que surten efectos los incrementos de tasas de interés y disminuyen las presiones en los precios del crudo y alimentos, a pesar que aún se mantiene por encima de las metas de los bancos centrales y el componente subyacente, que excluye los precios de los alimentos y la energía, muestra persistencia. Como resultado, las condiciones monetarias y financieras restrictivas han ido cediendo, ante la gradual moderación de la inflación y con el objetivo de no frenar la actividad económica global. Particularmente, en Estados Unidos la inflación ha venido disminuyendo, pero aún continúa por encima de lo esperado por la Reserva Federal de Estados Unidos (FED); en la Zona Euro, la inflación subyacente se ha reducido, en parte por menores presiones por el lado de la demanda; mientras que, en América Latina, el endurecimiento monetario y el retiro del estímulo fiscal han apoyado la reducción de las presiones inflacionarias.

En términos generales, esta moderación en la inflación estaría explicada por la disminución de los problemas logísticos en la cadena global de suministros, reducciones en los costos de transporte y los tiempos de entrega, el endurecimiento de las condiciones financieras y el debilitamiento de la demanda. Con lo cual, el FMI espera que la inflación general continúe su desaceleración, de 8.7 por ciento en 2022, en promedio anual, a 6.9 por ciento en 2023 y 5.8 por ciento en 2024. También se proyecta que la inflación subyacente disminuya, aunque de forma más gradual que la inflación general.

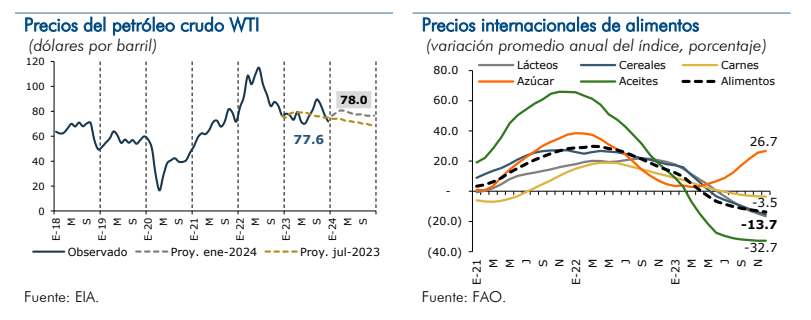

Durante el 2023, se observó estabilidad en los precios de los combustibles y una moderación en los precios de materias primas. En el caso del crudo, la Agencia Internacional de Energía (IEA, por sus siglas en inglés), en su informe de diciembre de 2023, indica que el sentimiento del mercado petrolero se volvió bajista en noviembre y diciembre, de tal manera que los futuros del Brent cotizaban en torno a los 74 US$/b y los del WTI en cerca de 69 US$/b, representando una sensible reducción de costos para las economías. Esta mayor disminución estuvo explicada por la fortaleza de la oferta fuera de la Organización de Países Exportadores de Petróleo y sus aliados (OPEP+) y una desaceleración del crecimiento de la demanda mundial de petróleo. En consecuencia, la extensión de los recortes de producción de la OPEP+ hasta el primer trimestre de 2024, ha hecho poco para apuntalar los precios del petróleo.

En cuanto a proyecciones, la Administración de Información Energética de Estados Unidos (EIA, por sus siglas en inglés) prevé que los precios promedio anuales del crudo en 2024 y 2025 se mantendrán cerca de su promedio de 2023, de tal manera que el crudo Brent se ubicaría en 83 US$/b para 2024 y 79 US$/b para 2025, en comparación con 82 US$/b del 2023. El WTI sería ligeramente más bajo, pero seguiría la misma tendencia.

Los precios de materias primas experimentaron reducciones en 2023, en línea con el alivio gradual de los problemas de oferta. El índice de precios de alimentos de la Organización de las Naciones Unidas para la Agricultura y la Alimentación (FAO, por sus siglas en inglés) descendió en 2023 (-13.7% en promedio anual), principalmente por la baja en los precios de aceites vegetales, productos lácteos, cereales y carne.

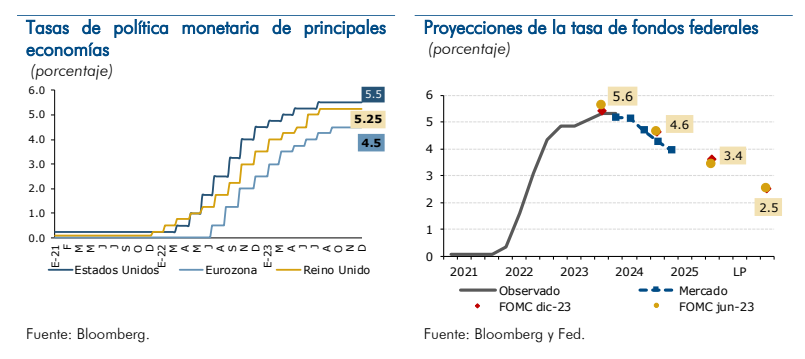

Ante la reducción gradual de la inflación, los bancos centrales, sobre todo en las economías avanzadas, moderaron el ritmo de alzas de sus tasas de interés de política monetaria, y en sus decisiones más recientes, dejaron de incrementarlas, pausando el ciclo de endurecimiento de la política monetaria. En cuanto a sus programas de compras de activos financieros, los bancos centrales continuaron con la reducción gradual de sus tenencias de valores, a fin de reducir la expansión monetaria que contribuya a hacer frente a las presiones en los precios e influir en las expectativas de inflación futura.

Particularmente, los miembros del Comité Federal de Mercado Abierto (FOMC, por sus siglas en inglés) de la FED, establecieron el rango objetivo de la tasa de fondos federales entre 5.25 y 5.50 por ciento en julio, y luego, ante la desaceleración del ritmo inflacionario, mantuvieron este rango durante sus reuniones de septiembre, noviembre y diciembre de 2023, lo que señaliza una postura de política monetaria de la FED que ha entrado en una fase de pausa, antes de comenzar a reducir sus tasas de interés. Según las proyecciones presentadas en la reunión de diciembre, los miembros del FOMC apuntan a una reducción gradual de su tasa de interés para 2024-2026.

En tanto, el Banco Central Europeo (BCE), continuó su ciclo de aumentos en la tasa de referencia durante el primer semestre de 2023, mientras que, en sus dos últimas reuniones del año, decidió mantener su tasa de referencia sin variación en 4.0 por ciento. Como fundamento de la decisión, el BCE consideró que el nivel actual de tasas, mantenido por algún tiempo, contribuirá a que la inflación retorne al rango meta de 2 por ciento en 2025. Asimismo, indicó que las decisiones futuras estarán basadas en los pronósticos de inflación, la dinámica de la inflación subyacente y la fortaleza de la transmisión de la política monetaria.

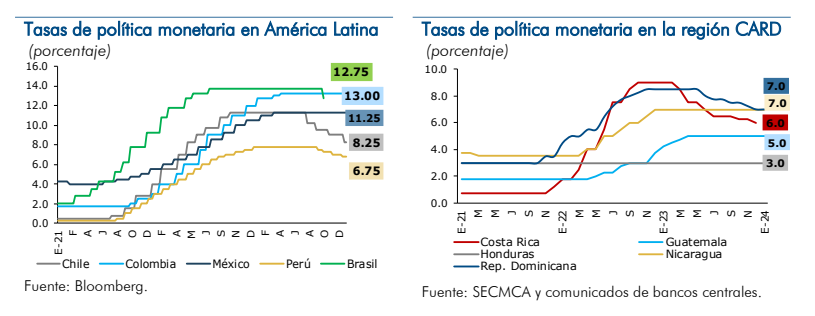

En el caso de los bancos centrales de América Latina, durante 2023 se observó un comportamiento mixto respecto a los movimientos de tasas de interés de política monetaria, manteniéndola estables en algunos países y disminuyéndolas en otros casos, principalmente hacia la última parte del año. De acuerdo con el Balance Preliminar de las Economías de América Latina y el Caribe 2023, publicado por la Comisión Económica para América Latina y el Caribe (CEPAL), en la mayoría de las economías de la región la inflación mostró un descenso desde el segundo semestre de 2022, pero ante la persistencia de la inflación subyacente, las autoridades monetarias no comenzaron a relajar su postura de política monetaria sino hasta en el primer trimestre de 2023.

La reducción de tasas en América Latina ha sido cautelosa, por un lado, por la persistencia de la inflación subyacente y, por otro lado, debido a consideraciones acerca del posible efecto del acortamiento de los diferenciales de tasas con respecto a las tasas vigentes en las economías avanzadas. A lo anterior se suman consideraciones sobre la incertidumbre provocada por la situación geopolítica mundial y el riesgo que esta podría representar para los precios de la energía, así como los efectos del fenómeno de El Niño en la oferta de alimentos.

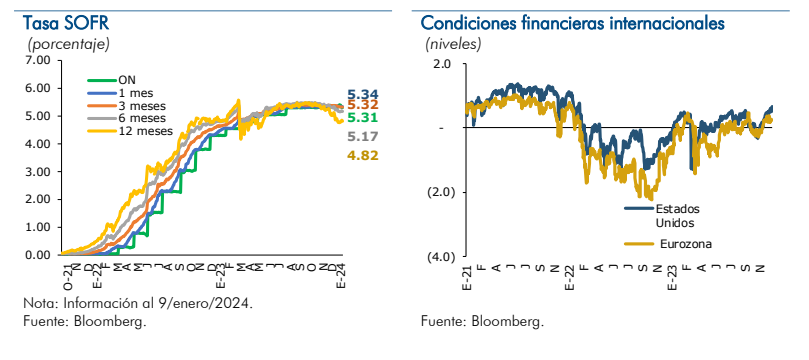

Si bien inicialmente los agentes económicos internalizaron las expectativas de incrementos de las tasas de política monetaria, lo que se reflejó en una evolución ascendente de las tasas de interés internacionales, durante la mayor parte de 2023 se observó un aplanamiento de la curva de rendimiento, en línea con la pausa en el ciclo de endurecimiento de la política monetaria a nivel global. No obstante, las condiciones financieras estrictas siguen creando incertidumbre respecto al rumbo de la economía global y limitando el espacio de la política fiscal debido al aumento en la carga del servicio de deuda de los países.

2. Estado de la economía

2.1. Actividad económica

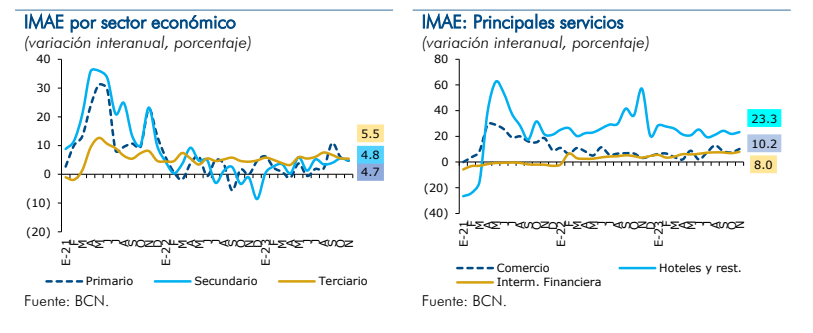

El Índice Mensual de la Actividad Económica (IMAE) de noviembre de 2023 muestra que la actividad económica sigue con dinamismo en la mayoría de los sectores, destacándose la expansión del sector de servicios (en particular de hoteles y restaurantes, comercio, intermediación financiera, y transporte y comunicaciones). En el caso del sector primario, el crecimiento está siendo impulsado principalmente por minas y canteras, seguido por la actividad pecuaria y agrícola, favorecidos por la demanda externa estable y buenos precios internacionales de los productos de exportación. Dentro del sector secundario sobresale el crecimiento de la construcción, la que sigue presentando una importante recuperación, y la industria manufacturera.

Se espera que el crecimiento de la actividad económica se mantenga sustentado en factores como la demanda externa de materias primas y condiciones climáticas favorables. Según reporte de enero de 2024 de la Oficina Nacional de Administración Oceánica y Atmosférica (NOAA, por sus siglas en inglés), el fenómeno climático El Niño continua presente, sin embargo, éste no ha afectado significativamente las regiones productivas de Nicaragua, lo que ha permitido que el ciclo productivo agrícola siga desarrollándose con normalidad.

Así, de acuerdo con el IMAE, el crecimiento acumulado de la actividad económica en enero-noviembre de 2023 se situó en 4.7 por ciento (4.5% interanual), reflejándose un mayor dinamismo en las actividades de hoteles y restaurantes (23.8%), explotación de minas y canteras (13.3%), energía y agua (11.8%), comercio (6.9%), intermediación financiera (6.3%) y construcción (6.1%).

En términos de la tendencia-ciclo del IMAE, a noviembre de 2023 se registra un crecimiento de la actividad económica que converge hacia niveles históricos, pasando paulatinamente de un alto crecimiento en 2021, asociado a la recuperación luego de la pandemia, a tasas de variación del producto entre 2022 y 2023 que apuntan a que la economía está en una expansión sostenida, a pesar de un contexto de desaceleración del crecimiento a nivel mundial.

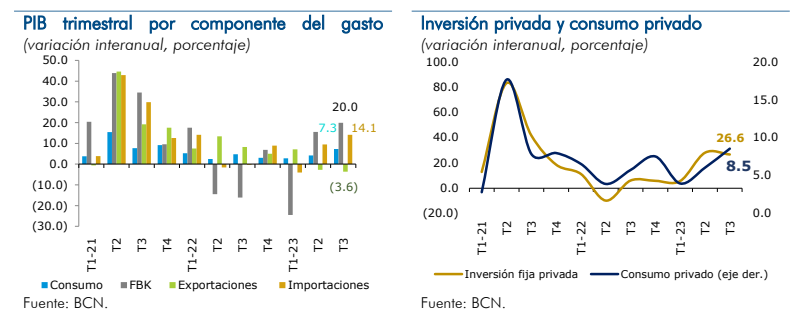

Por el lado del gasto, según el Producto Interno Bruto (PIB) del tercer trimestre de 2023, el crecimiento económico está siendo determinado por la demanda interna, en particular por el consumo y la inversión fija privada, mientras que, la demanda externa neta está registrando disminución interanual. Cabe señalar que el PIB al tercer trimestre de 2023 creció 4.5 por ciento en términos acumulados (6.2% interanual).

Empleo

A noviembre de 2023, la tasa de desempleo permanece baja y con un empleo formal estable. Así, según datos de la Encuesta Continua de Hogares (ECH) mensual, la tasa de desempleo abierto se ubicó en 3.9 por ciento en noviembre de 2023. Por área geográfica, durante los primeros meses del año la tendencia del desempleo fue la misma, no obstante, en los meses de octubre y noviembre la tendencia fue contraria, observándose un mayor nivel de desempleo en zonas urbanas (4.4%) y menor en zonas rurales (3.1%), lo cual puede asociarse al ciclo de producción agrícola. Por otra parte, el subempleo aumentó en noviembre de 2023, situándose en 40.8 por ciento (39.1% en noviembre de 2022), manteniendo niveles más altos en zonas urbanas y entre la población masculina.

En general, la evolución del empleo es consistente con el desempeño de la actividad económica, aunque persiste una tasa global de participación laboral menor a la registrada antes de la pandemia del COVID-19, de tal manera que el mercado laboral continúa reflejando la recomposición entre la oferta y la demanda de trabajo que causó la pandemia. No obstante, parece observarse una incipiente tendencia al aumento de la participación laboral, lo cual sería señal de mejoría en el potencial del mercado laboral para ajustarse al ritmo de la actividad económica. Así, en noviembre la tasa de participación laboral se ubicó en 67.5 por ciento (67.2% en noviembre de 2022), principalmente por una mayor participación en zonas rurales.

A su vez, la afiliación al Instituto Nicaragüense de Seguridad Social (INSS) se ubicó en 791,913 afiliados a diciembre de 2023, lo que representó un crecimiento interanual de 1.1 por ciento, y un aumento respecto al nivel de diciembre de 2022 de 8,529 afiliados. Por actividad económica, los mayores incrementos de la afiliación en el acumulado a diciembre provienen de las actividades relacionadas a los servicios (incluyendo las actividades de comercio, servicios comunitarios, sociales y personales, y del sector financiero), además del sector construcción.

2.2. Inflación

Durante 2023, la inflación doméstica se ha desacelerado, lo cual se asocia a factores como el descenso gradual de los precios internacionales y el anclaje de expectativas de inflación en un nivel más bajo, en un contexto de reducción del deslizamiento cambiario, del mantenimiento de subsidios y de políticas monetaria y fiscal equilibradas que han permitido mantener sólidos los principales balances financieros. No obstante, el factor de rezago en el traspaso de la disminución de los precios externos a los precios locales, ha condicionado que el descenso de la inflación sea todavía moderado.

Efectivamente, las políticas públicas han contribuido a la estabilidad de precios, en particular, el gobierno ha mantenido la política de subsidios generalizados a los precios del diésel, gasolina y gas butano de uso domiciliar. Adicionalmente, el BCN redujo el deslizamiento cambiario al uno por ciento (1%) anual a partir de febrero de 2023, y al cero por ciento (0%) a partir de enero de 2024, continuando así la política de reducción de deslizamiento cambiario implementada desde 2019, contribuyendo a atenuar el nivel de la inflación.

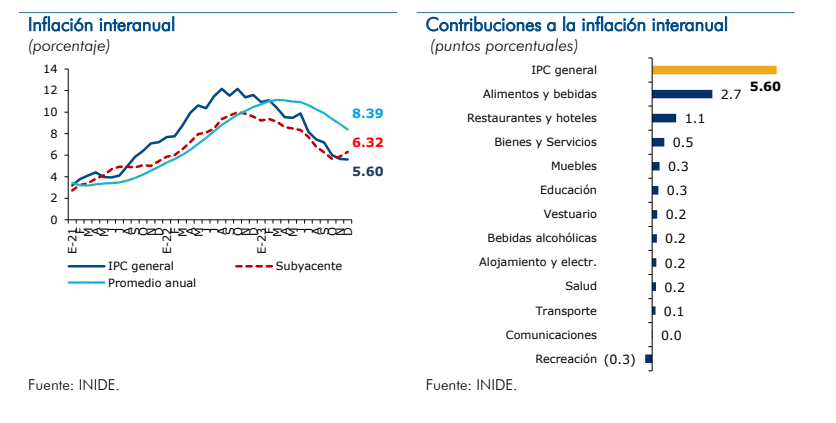

En este contexto, a diciembre de 2023, la inflación interanual del Índice de Precios al Consumidor (IPC) se ubicó en 5.60 por ciento (11.59% en diciembre de 2022). En términos de contribución marginal a la inflación interanual, los mayores impulsos provinieron de las divisiones de alimentos y bebidas (2.70 p.p.), restaurantes y hoteles (1.08 p.p.) y bienes y servicios (0.55 p.p.), representando alrededor del 77 por ciento de la inflación interanual total. En tanto, las divisiones de mayor inflación interanual fueron bebidas alcohólicas y tabaco (14.86%), restaurantes y hoteles (10.21%), y bienes y servicios (7.85%).

En el caso de la inflación subyacente (que excluye los componentes del IPC con precios muy volátiles, como los alimentos perecederos y combustibles), también ha dado muestras de desaceleración, después de haber permanecido creciendo hasta alcanzar una variación interanual de cerca del 10 por ciento en octubre de 2022, para luego descender gradualmente hasta ubicarse en 6.32 por ciento en diciembre de 2023.

Por otro lado, los precios internacionales están generando menor presión en los precios domésticos, en línea con la reducción de los problemas de oferta a nivel global y la moderación de la demanda, lo que ha provocado en los últimos tres meses menores niveles de inflación en los bienes transables, casi igualándose a la inflación de los bienes no transables. Además, si bien en los últimos años se registró una variación superior en los precios de los bienes con relación a los servicios, en los meses recientes la inflación de los bienes se ha acercado a niveles similares a la inflación de los servicios (en un contexto de desaceleración de ambos subíndices), lo que podría estar relacionado con la recuperación de las actividades terciarias.

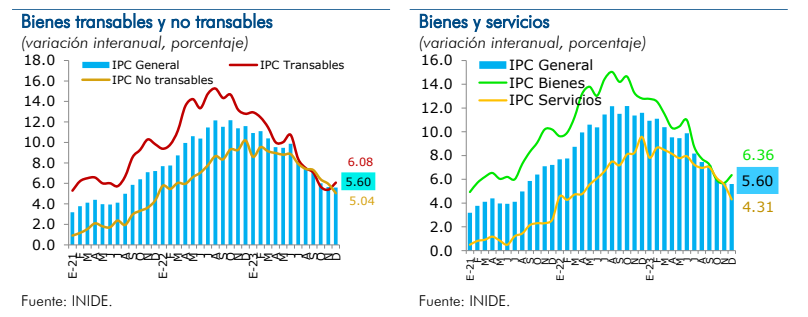

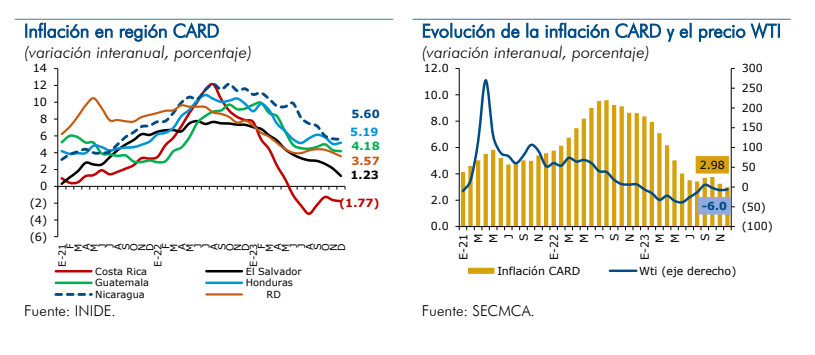

Con relación a la dinámica de la inflación en la región de Centroamérica y República Dominicana (CARD), ésta continúa reduciéndose, pero en mayor magnitud en los casos de Costa Rica (-1.77% interanual) y El Salvador (1.23% interanual), mientras que, en el resto de países la inflación ha descendido a niveles de entre 3.57 y 5.60 por ciento interanual. Cada país de la región tiene diferentes factores que han contribuido a la reducción de la inflación, incluyendo el endurecimiento de la política monetaria, pero un factor común para todos los países ha sido el efecto traspaso de la desaceleración de la inflación internacional. En este sentido, si bien aún persisten los riesgos al alza en los precios internacionales, los efectos del aumento en las tasas de interés de política monetaria a nivel global ya muestran resultados a través de la reducción de la inflación, principalmente en las economías avanzadas.

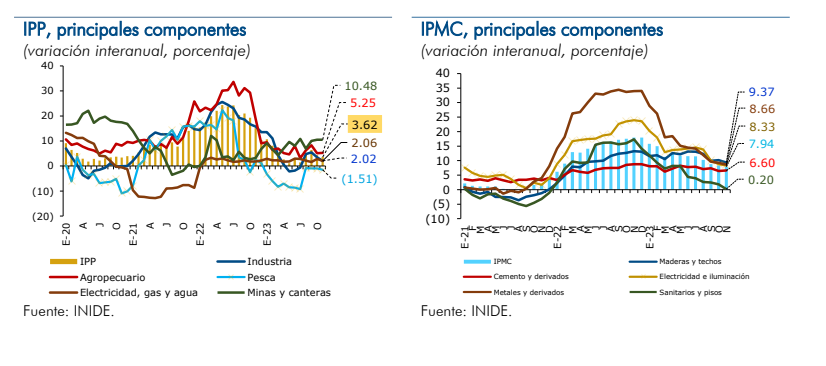

Por el lado del Índice de Precios al Productor (IPP), que muestra la evolución de costos en el primer canal de comercialización de los bienes de consumo nacional, la inflación se mantiene moderada, aunque con altibajos. Así, después de alcanzar una variación interanual de 15.13 por ciento en noviembre de 2022, el IPP registró una inflación de 1.11 por ciento en mayo de 2023, para luego ubicarse en 3.62 por ciento en noviembre de 2023. Sin embargo, en los últimos tres meses (septiembre-noviembre) el IPP se ha desacelerado. La variación interanual del IPP en noviembre de 2023 ha sido impulsada por la actividad minera (10.48%) y agropecuaria (5.25%), y en menor magnitud por suministro de electricidad, gas y agua (2.06%) y la industria manufacturera (2.02%). En sentido contrario, los productos derivados de la pesca mostraron una disminución interanual de 1.51 por ciento. No obstante, la mayoría de las actividades han mostrado una tendencia hacia la moderación en la variación de precios, con excepción de la actividad minera, que sigue mostrando una inflación superior al diez por ciento. La trayectoria de desaceleración de la variación del IPP, en general se refleja en menores precios de materias primas para los procesos productivos, lo que a su vez tiene un efecto estabilizador en el IPC.

Finalmente, el Índice de Precios de Materiales de Construcción (IPMC) de noviembre de 2023, también está reflejando moderación en la inflación, al registrar una variación interanual de 7.94 por ciento (18% en noviembre de 2022), lo que ha favorecido el dinamismo de la actividad de la construcción. La variación interanual del IPMC fue impulsada por incrementos de precios en todas las líneas de materiales que lo integran, pero principalmente por aumentos en los precios de maderas y techos (9.37%), metales y derivados (8.66%), electricidad e iluminación (8.33%) y cemento y derivados (6.60%).

2.3. Flujos externos

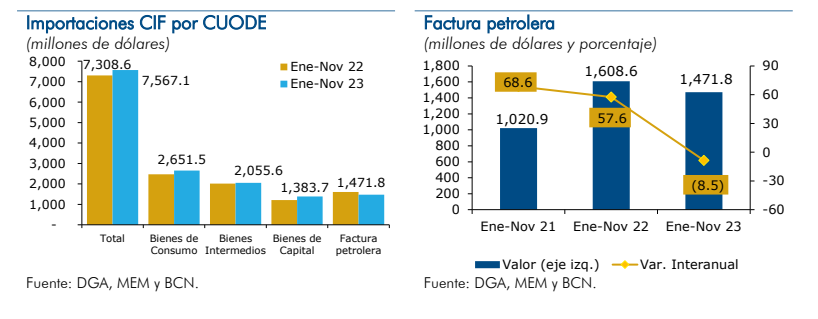

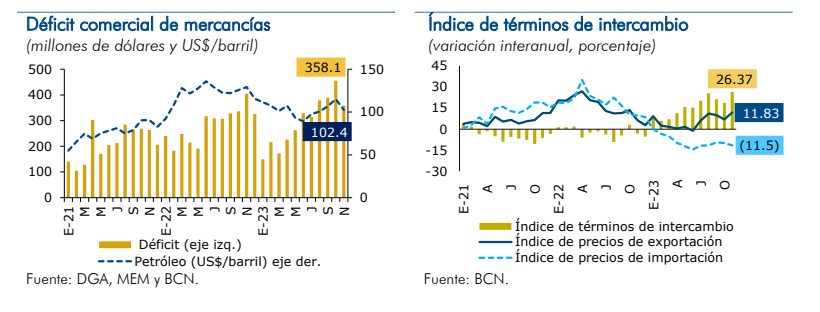

A pesar del entorno de desaceleración del crecimiento mundial, las perspectivas para los principales socios comerciales de Nicaragua continúan siendo positivas, lo que sigue favoreciendo las exportaciones de mercancías nicaragüenses y la entrada de flujos externos en general. Por otra parte, los precios de los productos de exportación se han mantenido relativamente favorables, que, en conjunto con una disminución en los precios de importación, especialmente los de petróleo y combustibles, fertilizantes y agroquímicos, han permitido una mejora en los términos de intercambio para el período enero-noviembre de 2023. Adicionalmente, la factura petrolera se redujo, como resultado de menores precios de importación de petróleo y combustibles, así como menores volúmenes importados de petróleo. Mientras que, las importaciones no petroleras siguen creciendo, en línea con el dinamismo de la economía doméstica.

En consecuencia, existen condiciones externas propicias para que se mantengan importantes flujos hacia el país (de exportaciones, remesas, ingresos por turismo e inversión extranjera directa, entre otros).

Comercio exterior

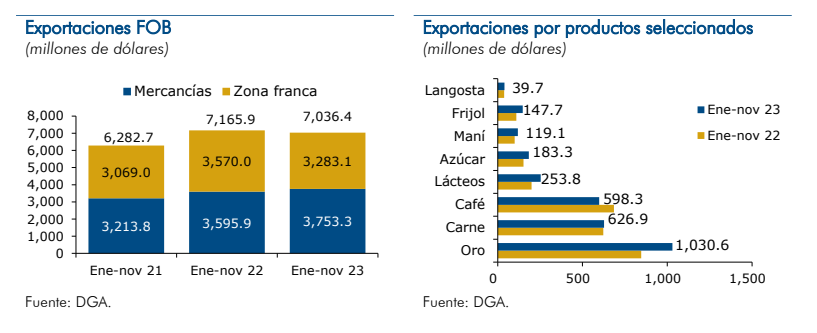

El sector exportador registró un buen dinamismo favorecido por la buena demanda externa y mayores precios de exportación, especialmente de mercancías. Mientras que, las exportaciones de zona franca enfrentaron una menor demanda, principalmente de la rama textil, lo que conllevó a que las exportaciones totales disminuyeran. Así, en el período enero-noviembre de 2023, las exportaciones totales de mercancías y zona franca fueron de 7,036.4 millones de dólares, registrando una disminución de 1.8 por ciento interanual, resultado de la combinación de un incremento de las exportaciones de mercancías de 4.4 por ciento (efecto volumen -0.3% y efecto precio 4.7%) y una reducción de las exportaciones del régimen de zona franca de 8 por ciento.

Particularmente, el impulso de las exportaciones FOB de mercancías para el período enero-noviembre de 2023 fue explicado fundamentalmente por el aumento de los precios internacionales de exportación (incremento promedio de 5.3%). Entre los productos que contribuyeron al dinamismo de las exportaciones de mercancías sobresalen el oro, lácteos, frijol, azúcar y maní. Por el lado de las exportaciones de zonas francas, el sector reflejó una reducción en valor respecto al mismo período de 2022, derivado principalmente de una baja en el valor de las ventas de la rama textil en 14.9 por ciento interanual (US$312.4 millones). Asimismo, disminuyeron las exportaciones de aceite de palma africana y productos pesqueros. En cambio, el valor de las exportaciones de arneses y tabaco aumentó, compensando en parte la disminución en valor del resto de los productos.

Por otra parte, las importaciones de mercancías CIF mostraron un aumento en valor de 3.5 por ciento interanual entre enero-noviembre de 2023, explicado especialmente por las importaciones de bienes no petroleros (6.9%), en línea con el dinamismo de la actividad económica doméstica, fundamentalmente por un aumento en el valor de los bienes de consumo y mayor adquisición de bienes de capital. En tanto, la factura petrolera fue menor en 8.5 por ciento respecto al mismo período de 2022, como resultado de menores precios de petróleo y combustibles. En cuanto al valor de las importaciones de zonas francas, éstas reflejaron una disminución de 18.4 por ciento interanual, lo cual está vinculado en parte a la menor demanda de insumos para la industria textil.

Así, el déficit comercial durante enero-noviembre de 2023 (mercancías y zonas francas) fue menor con respecto al mismo período de 2022 en 1.3 por ciento, alcanzando 2,126.2 millones de dólares (US$2,153.3millones en enero-noviembre de 2022). Lo anterior se explica en parte por mejores términos de intercambio (15.9%), como resultado de un incremento interanual de los precios de las exportaciones (5.3%) y una disminución interanual de los precios de las importaciones (-9.1%). El incremento de los precios de las exportaciones se debió principalmente a mejores precios del oro y del azúcar, mientras que, la reducción de los precios de las importaciones fue determinada principalmente por los menores precios del petróleo.

Otros flujos externos

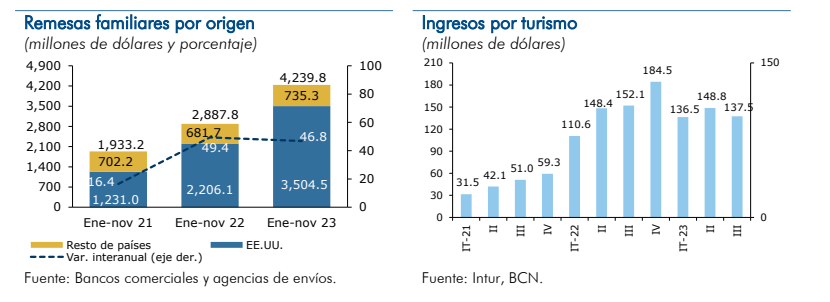

Dentro de los otros flujos de la balanza de pagos se destaca el crecimiento de las remesas familiares, que durante el período enero-noviembre continúo registrando altas tasas de crecimiento, particularmente en el primer semestre. En el acumulado a noviembre, las remesas finalizaron con un crecimiento promedio de 46.8 por ciento interanual, al ubicarse en 4,239.8 millones de dólares (US$2,887.8 millones a noviembre 2022). Este dinamismo, que en parte se asocia con el crecimiento económico de los principales países emisores de remesas hacia Nicaragua, consolida la posición de las remesas como una fuente importante de divisas y de financiamiento para la cuenta corriente de la balanza de pagos.

A nivel de la región de Centroamérica y República Dominicana (CARD), sin incluir a Costa Rica, Nicaragua fue el país con el incremento más alto en los flujos de remesas para el período enero-noviembre de 2023, seguido de Guatemala (10.0%) y Honduras (5.8%), con un crecimiento promedio en la región CARD de 9.5 por ciento interanual. Cabe destacar que la participación de las remesas hacia Nicaragua con relación al total de los flujos de remesas que recibe la región ha incrementado, al pasar de 6.8 por ciento en 2022 a 9.0 por ciento en 2023.

Finalmente, el crecimiento de los ingresos por turismo sigue consolidándose, manteniendo una tendencia hacia la recuperación. Al tercer trimestre de 2023, los ingresos se incrementaron 2.8 por ciento interanual, al alcanzar 422.8 millones de dólares (US$411.1 millones en mismo período de 2022). Lo anterior, se explica en parte por la reactivación de las líneas aéreas y la recuperación de los flujos de turismo a nivel global después de la pandemia del COVID-19, en un contexto de crecimiento económico en los países de donde provienen principalmente los turistas extranjeros.

2.4. Intermediación financiera

Durante 2023, el proceso de intermediación financiera se mantuvo dinámico, destacando el incremento en el desempeño de la actividad crediticia, apalancada en el crecimiento de los depósitos del público que registran variaciones interanuales de dos dígitos. La recuperación del crédito ha sido acompañada de adecuados niveles de capital y provisiones. Asimismo, se continuó observando mejoras en la calidad del crédito y en la rentabilidad. La estabilidad financiera observada ha sido propiciada por el dinamismo de la actividad económica, que ha incidido positivamente sobre las expectativas de los agentes económicos y la capacidad de pago de los hogares y de las empresas. Adicionalmente, los indicadores de liquidez y de solvencia se mantienen por encima de lo requerido.

Particularmente, en diciembre de 2023 los depósitos crecieron interanualmente 14.9 por ciento, reflejando la continuidad de una dinámica favorable de captación de fondos. En el caso del crédito del Sistema Bancario y Financieras (SBF), se observó un crecimiento de 17.1 por ciento, de modo que la actividad crediticia continuó su proceso de expansión. La calidad de la cartera de crédito continúa presentando mejoras, considerando que la cartera en riesgo como porcentaje de la cartera bruta se redujo a 6.7 por ciento (8.2% en diciembre 2022).

Por otra parte, en un contexto de consolidación del crédito, la cobertura de liquidez y la adecuación de capital continúan reflejando una posición sólida por parte del SBF. Al cierre del año la cobertura de liquidez se ubicó en 36.5 por ciento (37.2% en diciembre de 2022), mientras que la adecuación de capital se situó al mes de noviembre en 18.9 por ciento, superior al requerimiento regulatorio del 10 por ciento.

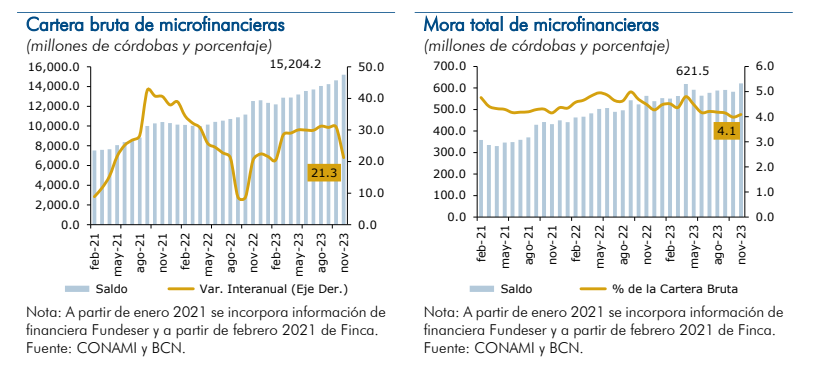

A su vez, a noviembre de 2023, la cartera de crédito de las microfinancieras continúa evolucionando positivamente. Así, el saldo de cartera de crédito bruta totalizó 15,204.2 millones de córdobas (C$12,537.4 millones en noviembre de 2022), mostrando un incremento interanual de 21.3 por ciento. De dicho saldo, se destaca que el 38.6 por ciento está destinado hacia créditos personales, el 29.7 por ciento a comercio y un 18.2 por ciento hacia al financiamiento de actividades agrícolas y ganaderas. Por otra parte, el indicador de mora en noviembre de 2023 se ubicó en 4.1 por ciento de la cartera bruta (4.5% en noviembre 2022).

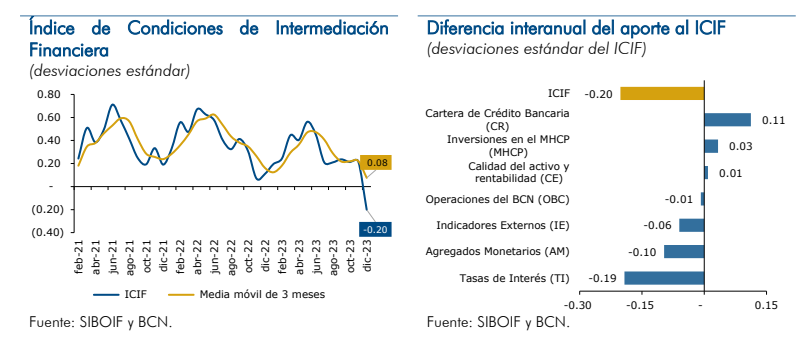

En este contexto, las condiciones de intermediación financiera han sido adecuadas. Así, durante el año 2023 el valor de la media móvil de 3 meses del Índice de Condiciones de Intermediación Financiera (ICIF) se mantuvo en la región positiva, reflejando condiciones financieras favorables, no obstante, se observa una tendencia a la baja a partir del segundo semestre. Particularmente, el ICIF de diciembre registró un valor puntual negativo de 0.20 desviaciones estándar (0.22 d.e en noviembre de 2023), lo cual en parte se explica por el aumento en las tasas activas y pasivas en los últimos meses del año, la normalización en el crecimiento de los agregados monetarios, así como, la reducción en el aporte positivo de los indicadores de calidad del crédito y de la rentabilidad, los que empiezan a estabilizarse luego de la recuperación de los últimos años.

2.5. Finanzas públicas

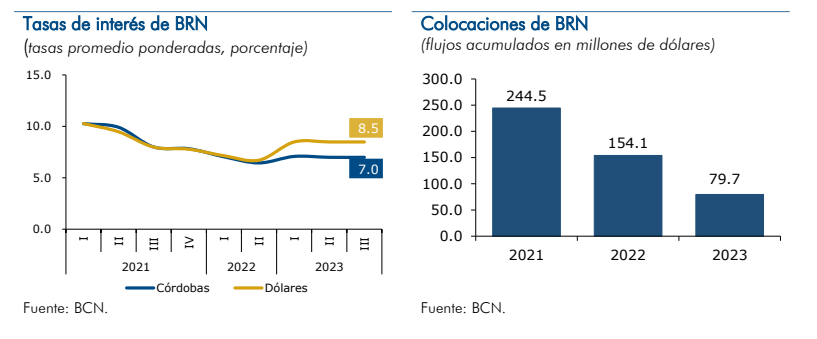

Los balances del sector público se mantienen equilibrados, como resultado del crecimiento de los ingresos tributarios y un gasto público moderado, consistente con una política fiscal dirigida a apoyar el crecimiento económico, la inversión social, la reducción de la pobreza y la mitigación del impacto social de los choques externos y desastres naturales, procurando a la vez el menor costo de financiamiento.

En materia recaudatoria, ha continuado el dinamismo de los ingresos fiscales, como resultado del crecimiento de la actividad económica. Sin embargo, se mantiene moderación en la política de gastos, generándose una consolidación fiscal que ha permitido al Gobierno una posición financiera más sólida para enfrentar imprevistos. En este sentido, para aliviar la carga de la inflación causada por factores externos, el Gobierno ha mantenido la política de congelamiento de los precios de la gasolina, diésel y gas butano de uso domiciliar.

En consecuencia, a octubre de 2023, el Sector Público No Financiero (SPNF) finalizó con un resultado global superavitario después de donaciones de 21,188.4 millones de córdobas (superávit de C$8,288 a octubre de 2022), explicado principalmente por los resultados superavitarios del Gobierno Central y las empresas públicas (con excepción de ENACAL y ENEL). El resultado acumulado del SPNF en los últimos doce meses (de noviembre 2022 a octubre de 2023) también ha sido superavitario (en C$16,402.6 millones), lo que confirma la postura prudente de la política fiscal.

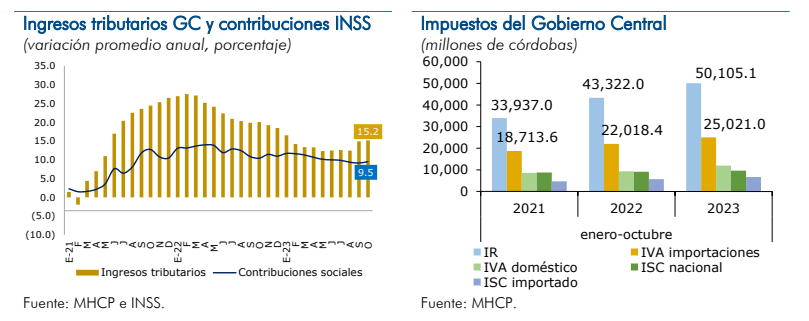

El resultado superavitario del SPNF a octubre de 2023, se explica por los mayores ingresos totales provenientes de la recaudación tributaria del Gobierno General, incluyendo las contribuciones a la seguridad social, lo cual se asocia al dinamismo de la actividad económica. Los ingresos totales del Gobierno Central acumulados a octubre de 2023 registraron un crecimiento de 15.2 por ciento (con aumento de la recaudación del 15.6%) explicado en parte por un mejor desempeño interanual del impuesto al valor agregado doméstico (28.3%), impuesto selectivo al consumo importado (17.2%) y el impuesto al valor agregado de las importaciones (13.6%). Esto último se encuentra en línea con el crecimiento del valor de las importaciones no petroleras observadas a noviembre de 2023, principalmente las provenientes de bienes de consumo.

En tanto, en el acumulado a octubre de 2023, el gasto corriente del Gobierno Central mostró crecimiento, principalmente en concepto de transferencias corrientes y de capital, y bienes y servicios. Por otra parte, la adquisición neta de activos no financieros (ANANF) se contrajo respecto al acumulado a octubre de 2022, debido en mayor parte a disminuciones en la compra de maquinaria y equipo.

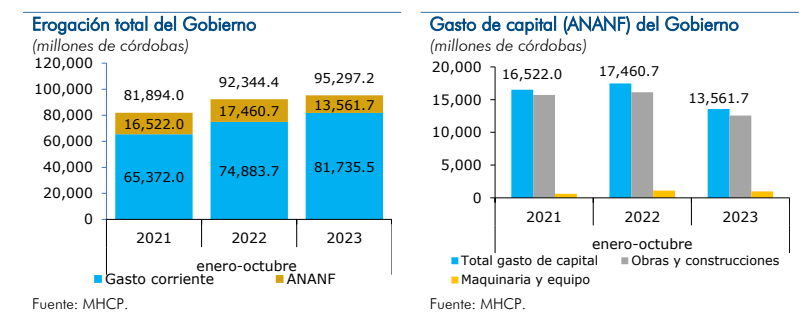

Por otro lado, a diciembre de 2023, la ejecución del Programa de Inversión Pública (PIP) alcanzó un monto de 33,011.2 millones de córdobas (95.7% del PIP total de 2023). Estos resultados fueron obtenidos principalmente por inversiones realizadas por el MTI, MINSA, ENACAL, ENATREL, ENACAL, EPN y alcaldías, dirigidas a proyectos de mejoramiento de la infraestructura productiva y la atención social. Cabe señalar que la ejecución anual del PIP 2023 superó la de 2022 en 7.5 por ciento, destacándose las transferencias a las municipalidades, INVUR, INATEC y empresas públicas (en especial EPN, por el proyecto de Mejoramiento de Capacidades Técnicas y Operativas de Puerto Corinto).

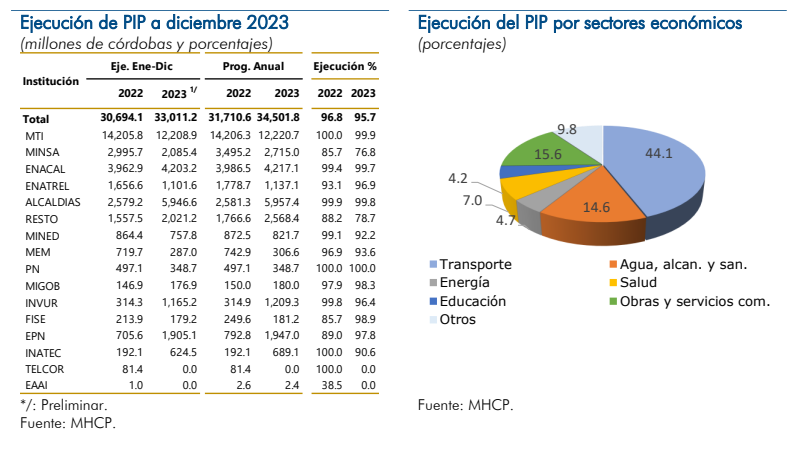

En cuanto al financiamiento interno del presupuesto anual del Gobierno, mediante las subastas de Bonos de la República de Nicaragua (BRN), en 2023 se alcanzó una colocación equivalente a 79.7 millones de dólares. Estas colocaciones fueron realizadas a tasas de interés relativamente bajas, teniendo en consideración el incremento observado en las tasas de interés internacionales de referencia. De esta forma, las tasas de interés promedio de los BRN han disminuido desde tasas mayores al 10 por ciento en 2020 hasta tasas que oscilaron entre 7 y 8.5 por ciento en 2023.

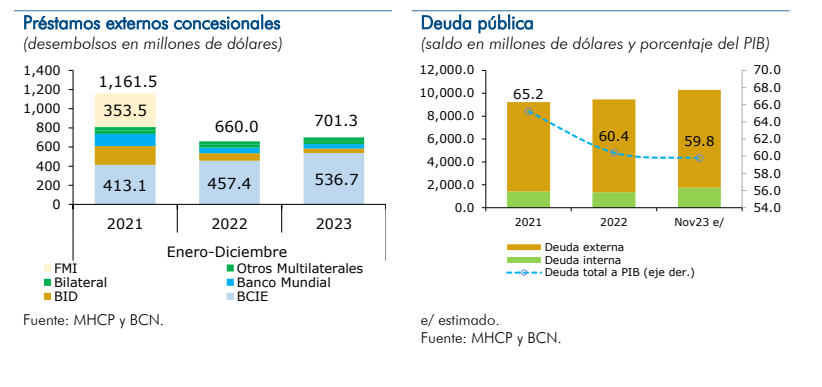

Finalmente, por el lado del financiamiento externo se recibieron desembolsos de préstamos por 701.3 millones de dólares a diciembre de 2023. Así, el saldo de la deuda pública total al mes de noviembre de 2023 se ubicó en 10,302.8 millones de dólares, representando el 59.8 por ciento del PIB (60.4% en 2022), nivel que se considera sostenible, tomando en cuenta que en su mayor parte es deuda concesional.

3. Evolución monetaria

3.1. Agregados monetarios

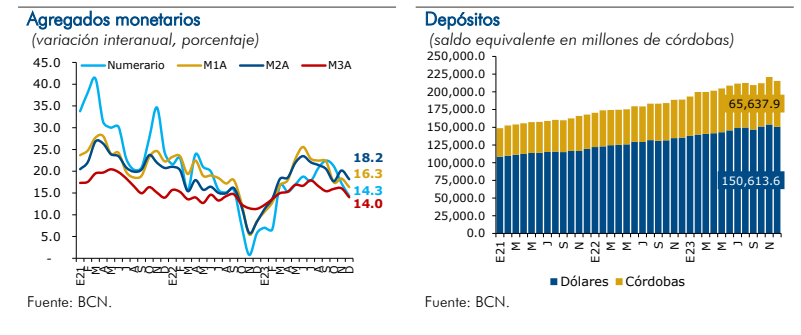

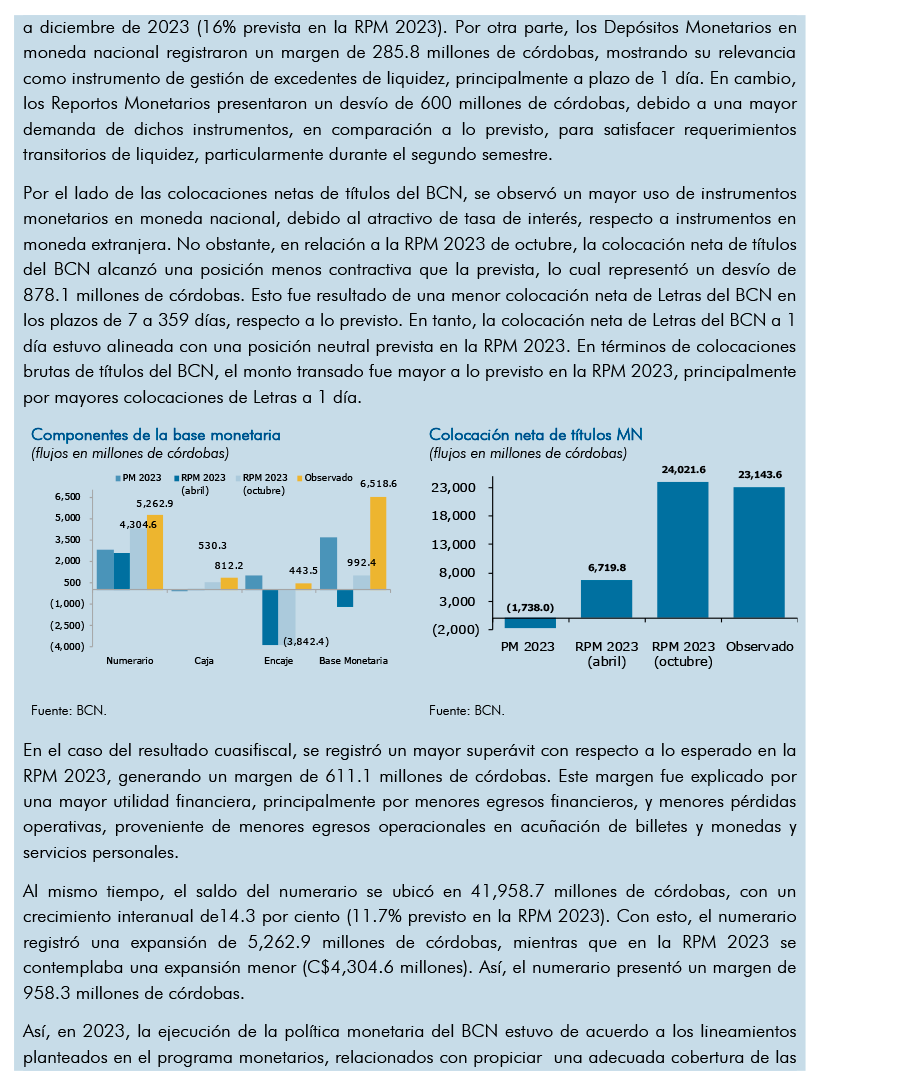

Consistente con la evolución macroeconómica, las variables monetarias continuaron presentando un buen desempeño durante el 2023, generando espacio para apoyar el crecimiento económico. En este sentido, el numerario y los agregados monetarios crecieron a tasas interanuales de dos dígitos al cierre de 2023, reflejando un aumento de la demanda por liquidez en moneda nacional. Particularmente, el numerario se incrementó en 14.3 por ciento con respecto al saldo de diciembre 2022, observándose a finales del año un incremento de la demanda de dinero debido a factores estacionales.

Por otro lado, los depósitos en moneda nacional aumentaron a una tasa interanual de 20.8 por ciento, propiciando un crecimiento del M1 y M2 por encima del numerario. A su vez, los depósitos en moneda extranjera incrementaron en 11.2 por ciento interanual.

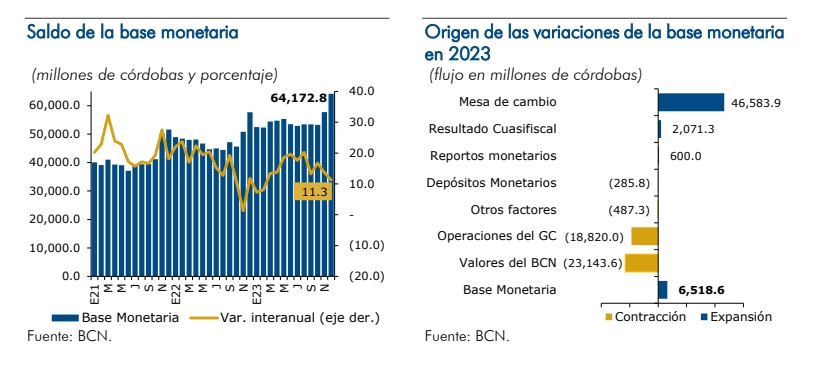

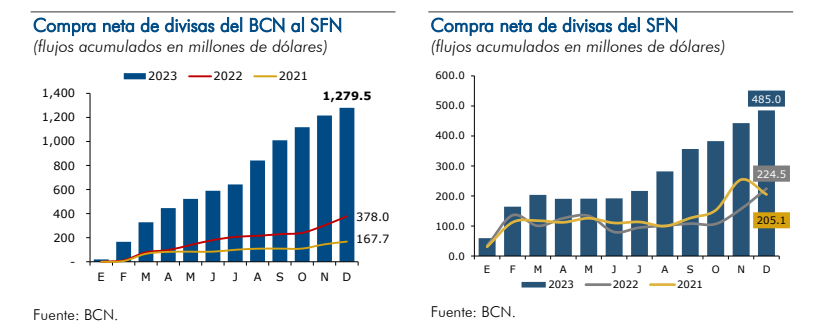

Así, a diciembre 2023, la base monetaria reflejó una expansión con relación al cierre de 2022, explicada fundamentalmente por la compra neta de divisas en la mesa de cambio del BCN, debido a una mayor demanda relativa de córdobas por parte los agentes económicos y el contexto de mayor entrada de flujos externos. Esto fue compensado en una buena parte por la colocación neta de títulos del BCN, destacándose Letras a plazos de 7 días a 12 meses, y las operaciones del Gobierno Central, debido a traslados de depósitos a sus cuentas en el BCN en moneda nacional.

3.2. Tasas de interés

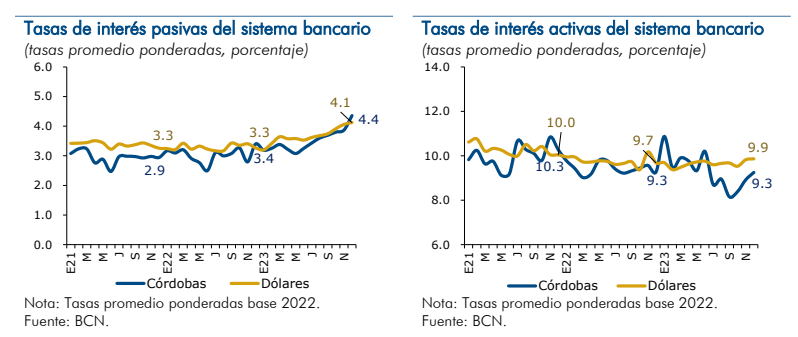

Durante el año 2023, las tasas de interés domésticas, tales como las tasas de interés activas y pasivas del sistema financiero, los rendimientos de los Bonos de la República de Nicaragua (BRN) y de valores privados reflejaron un comportamiento relativamente estable, con algunas variaciones al alza. Las tasas de la mayoría de instrumentos del BCN se mantuvieron invariables (con excepción de las tasas de Letras en moneda nacional), a pesar de alzas en las tasas de interés internacionales, principalmente durante el primer semestre. Así, el contexto de estabilidad en las tasas de interés domésticas favoreció las expectativas de los oferentes y demandantes de fondos y la continuidad del crecimiento de los depósitos del público.

En cuanto al sistema bancario, a lo largo de 2023 no se registraron cambios significativos en las tasas de interés activas de los créditos otorgados tanto en córdobas como en dólares, a pesar del alza en las tasas internacionales. Así, los esfuerzos de colocación de cartera por parte de los bancos y la mejora en la calidad de la cartera podrían estar atenuando una potencial alza de las tasas de interés activas. Además, es importante destacar que la principal fuente de fondeo son los depósitos del público, que continuaron aumentando, lo cual ha permitido reducir el endeudamiento de la banca con el exterior, aminorando la exposición a cambios de las tasas externas. A pesar de esto, en 2023, se observó un incremento en las tasas de interés pasivas con relación al cierre del 2022, tanto en córdobas como en dólares.

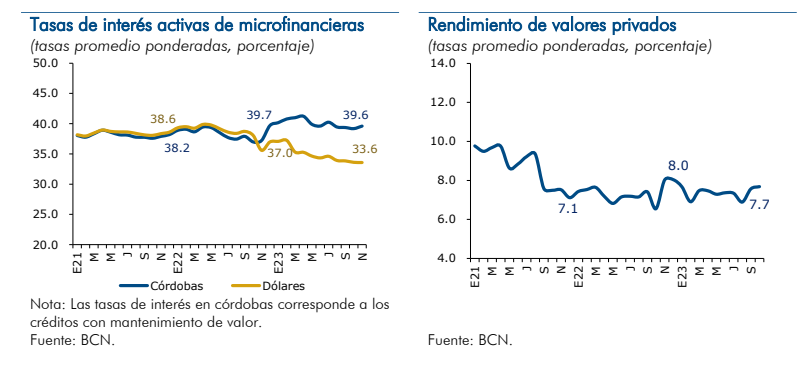

Por otra parte, las tasas de interés del sector de las microfinancieras mostraron un desempeño mixto por monedas en 2023. Así, se redujeron las tasas de interés de los créditos denominados en dólares, lo que pudo estar relacionado con las condiciones económicas y los esfuerzos de colocación por parte de las instituciones de microfinanzas. Mientras que, se observó un aumento en las tasas de interés de los créditos denominados en córdobas.

En el caso de los Bonos de la República de Nicaragua (BRN), las colocaciones realizadas en 2023 se realizaron a tasas de interés relativamente bajas y a largo plazo, como resultado de buenas condiciones de liquidez y un menor requerimiento de captación de recursos por parte de la Hacienda Pública, permitiendo mantener la sostenibilidad de la deuda en un período en que las tasas externas han sufrido ajustes al alza. En cuanto a las tasas de rendimiento de las operaciones con valores privados, también permanecieron estables en 2023, lo que puede asociarse a las buenas expectativas económicas que mejoraron la confianza de los agentes económicos y la baja exposición a cambios en las tasas de interés externas.

3.3. Reservas Internacionales Brutas

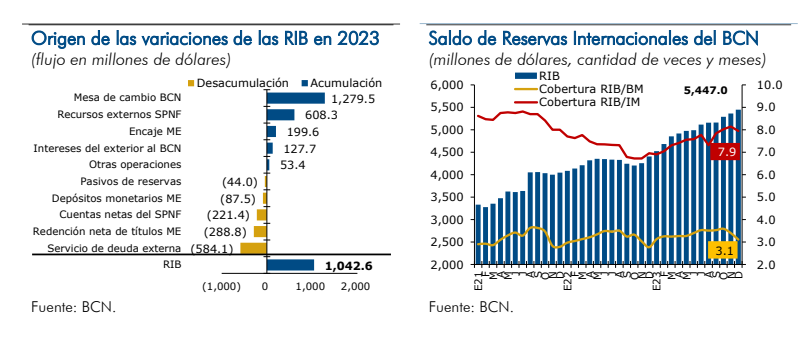

El desempeño de la política monetaria y su coordinación con la política fiscal resultó en el fortalecimiento de las Reservas Internacionales Brutas (RIB) del BCN. Así, durante el 2023, las RIB se incrementaron en 1,042.6 millones de dólares, esencialmente por las compras netas de divisas en la mesa de cambio del BCN y la entrada de recursos externos al SPNF, compensado parcialmente por el servicio de la deuda externa y la redención neta de Letras en moneda extranjera. En este sentido, en diciembre de 2023, las RIB se situaron en 5,447 millones de dólares, con una cobertura de 3.1 veces la base monetaria y de 7.9 meses de importaciones, permitiendo alcanzar una posición de reservas que potencia la capacidad para resguardar el régimen cambiario vigente.

4. Política monetaria

4.1. Tasa de Referencia Monetaria

En un entorno macroeconómico favorable de crecimiento económico, pero con retos derivados del contexto internacional, el BCN orientó sus decisiones de política monetaria a fin de apoyar la administración de liquidez del sistema financiero y propiciar condiciones monetarias que favorecieran la intermediación financiera. Así, la Tasa de Referencia Monetaria (TRM) se ha establecido considerando las condiciones monetarias internas y externas, enmarcándose en el cumplimiento del objetivo fundamental del BCN, de propiciar la estabilidad de la moneda nacional y el normal desenvolvimiento de los pagos internos y externos.

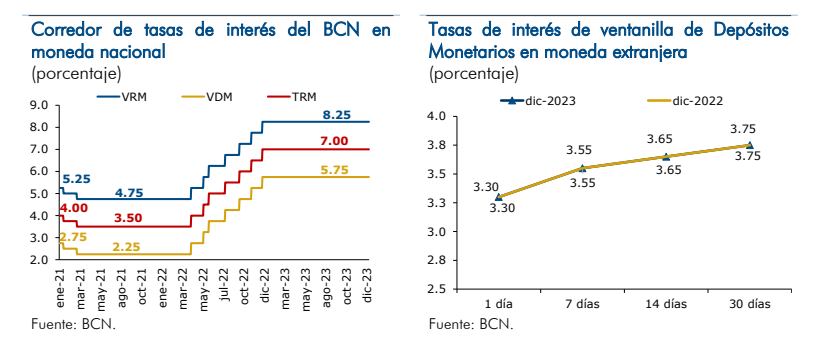

En este sentido, el BCN decidió mantener invariable la TRM durante 2023 en 7.00 por ciento, luego de haberla aumentado en 350 puntos básicos en 2022. Asimismo, el BCN ha procurado limitar el alcance del traspaso de precios internacionales con una política monetaria equilibrada, dejando que el balance monetario sea consistente con la estabilidad de la moneda y el respaldo del tipo de cambio.

Adicionalmente, el BCN resolvió mantener las tasas conexas, como la tasa de la ventanilla de Reportos Monetarios y la tasa de la ventanilla de Depósitos Monetarios (ambas al plazo de 1 día) en 8.25 por ciento y 5.75 por ciento, respectivamente. Por tanto, la amplitud del corredor de tasas de interés (el diferencial entre la tasa de ventanilla de Reportos Monetarios y la tasa de ventanilla de Depósitos Monetarios) se mantuvo invariable en 2023.

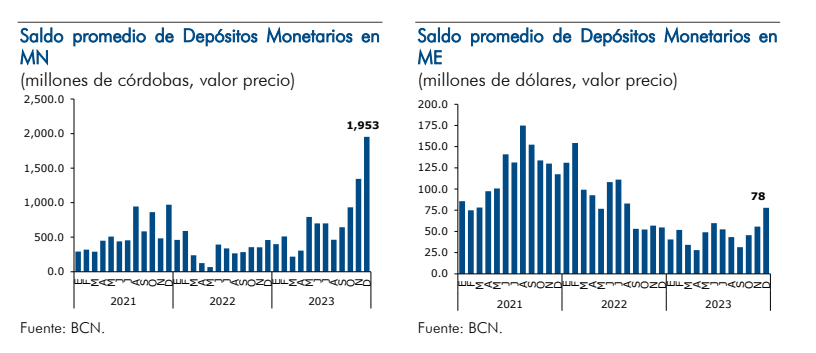

Consistentemente, el BCN también decidió mantener invariable las tasas de interés asociada a los instrumentos en moneda extranjera. En este sentido, y para preservar el equilibrio financiero de la institución, en 2023, el BCN mantuvo las tasas de interés de los Depósitos Monetarios en dólares en todos los plazos (desde 1 día hasta 30 días).

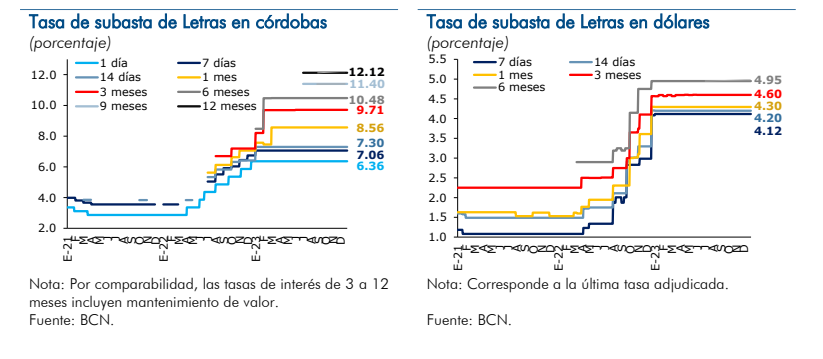

Por otra parte, a fin de propiciar un mayor uso de instrumentos monetarios en moneda nacional, a principios de 2023, el BCN validó incrementos en las tasas de interés de sus instrumentos en córdobas a plazos mayores a 14 días, manteniéndolos invariables por el resto del año.

4.2. Instrumentos de política monetaria

4.2.1. Posición neta de instrumentos

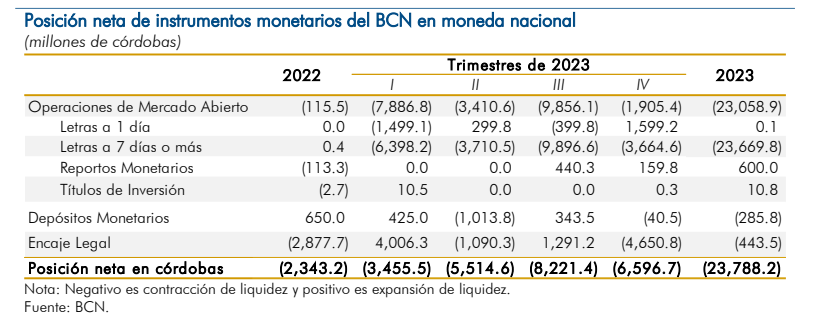

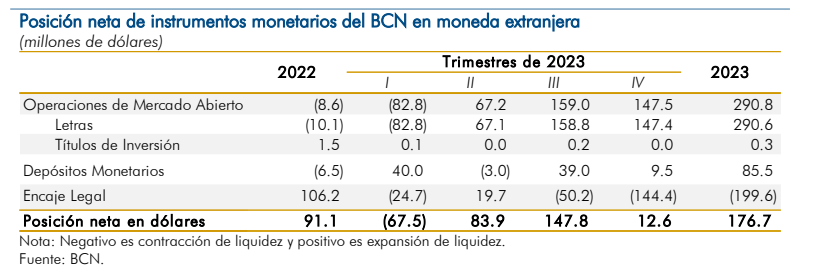

El uso de los instrumentos monetarios del BCN facilitó la administración de liquidez del sistema financiero. Así, en 2023, el resultado neto de los instrumentos de política monetaria en moneda nacional fue de una absorción de liquidez, asociada a las operaciones de mercado abierto (OMA), la absorción neta de Depósitos Monetarios y el incremento del encaje del sistema financiero. Así, a lo largo de 2023, el BCN absorbió liquidez principalmente a través de la colocación neta de Letras a plazo de 7 días o más.

Con respecto a los instrumentos de política monetaria en moneda extranjera, la posición fue expansiva mediante la redención neta de Letras en dólares y el pago neto de Depósitos Monetarios, lo que más que compensó la absorción observada a través del aumento del encaje legal.

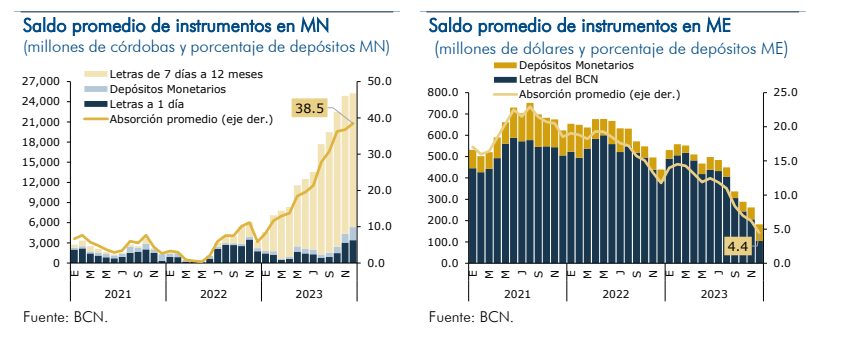

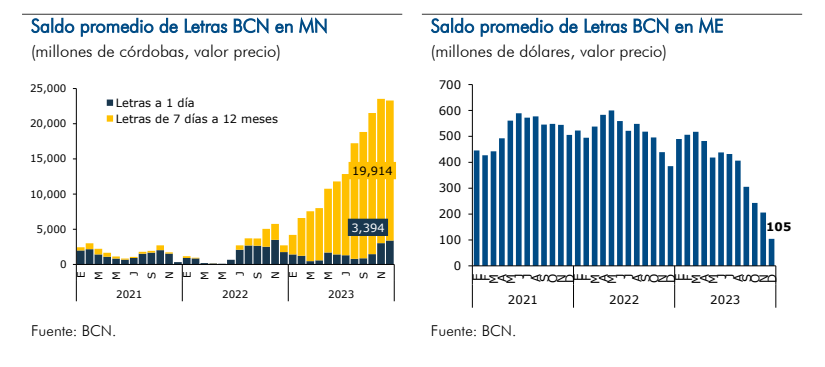

Así, durante el 2023, el BCN mantuvo una participación activa en el mercado monetario a través de sus Operaciones de Mercado Abierto (OMA), absorbiendo liquidez en córdobas e inyectando liquidez en dólares en el mercado monetario. Con respecto a los instrumentos en moneda nacional, las Letras a 7 días o más representaron el instrumento con mayor peso de absorción, seguido de las Letras a 1 día y los Depósitos Monetarios; particularmente, en el segundo semestre de 2023 continuó incrementándose la demanda de Letras en moneda nacional a plazos igual o mayores a 7 días por parte del sistema financiero, siendo una alternativa de inversión de sus excedentes de liquidez.

Por otro lado, el sistema financiero redujo su demanda por Letras y Depósitos Monetarios en dólares a lo largo del segundo semestre de 2023. No obstante, el resguardo de recursos en el BCN obedece tanto a motivos precautorios como a decisiones de inversión, de forma que los instrumentos del BCN se presentan como una alternativa para obtener rendimientos que compiten con instrumentos emitidos en el exterior.

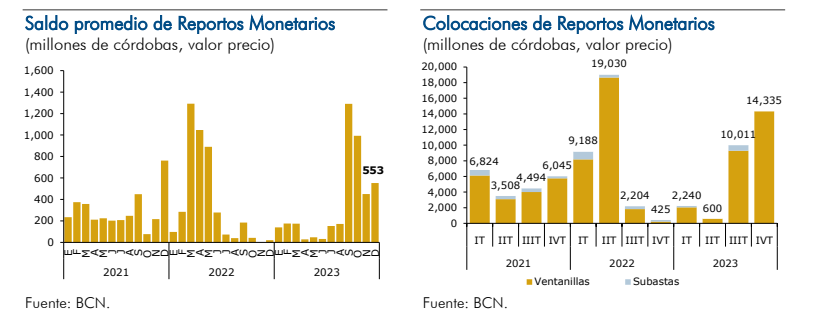

Adicionalmente, en 2023, el BCN continuó proveyendo liquidez de corto plazo a través de las operaciones de Reportos Monetarios a fin de atender requerimientos transitorios de liquidez de la banca nacional. Así, hacia final del año, se observó una mayor demanda de este instrumento por parte de los bancos, comparado a lo observado durante el primer semestre de 2023.

4.2.2. Operaciones de Mercado Abierto

Las Operaciones de Mercado Abierto que incluyen Reportos Monetarios, Letras y Títulos de Inversión, fueron utilizadas ampliamente frente a las necesidades y excedentes de liquidez del sistema financiero, realizando operaciones de inyección y absorción de liquidez con regularidad, en dependencia de las condiciones de liquidez en el mercado monetario.

Reportos Monetarios

Los Reportos Monetarios continuaron atendiendo los requerimientos transitorios de liquidez de los bancos, principalmente a través del mecanismo de ventanilla. Particularmente, en el segundo semestre del año, se observó una mayor demanda de Reportos Monetarios, cuyas contrataciones fueron en plazos entre 1 y 7 días. Consecuentemente, se observó un incremento en el saldo promedio de los Reportos Monetarios con respecto a lo observado durante el primer semestre de 2023, lo cual es consistente con el desempeño del sistema financiero en términos de sus necesidades transitorias de liquidez.

Letras del BCN

Las Letras del BCN en moneda nacional continuaron siendo el principal instrumento para absorber excedentes de liquidez en el mercado monetario. El BCN utilizó sus Letras a plazo de 1 día para que los bancos gestionen sus excedentes de liquidez operativa diaria, y Letras a plazo de 7 hasta 360 días para plazos mayores. En particular, durante el segundo semestre del año se observó un aumento en la demanda por Letras en moneda nacional, principalmente por mayores colocaciones en los plazos de 7 días a 12 meses, las cuales constituyeron una alternativa de inversión para los excedentes de liquidez en córdobas del sistema financiero.

Por otra parte, las Letras del BCN en moneda extranjera siguieron siendo un instrumento para facilitar la administración de liquidez en dólares de la banca, no obstante, se observó una reducción en la demanda de este instrumento, lo cual se pudo asociar a la mayor preferencia por Letras del BCN en moneda nacional. Al cierre de 2023 las Letras en moneda extranjera representaron 2.6 por ciento de las RIB.

Títulos de Inversión

En el caso de los Títulos de Inversión (TIN), en 2023 se observó una menor demanda por colocaciones en moneda extranjera con respecto a lo observado en 2022, las cuales se realizaron fundamentalmente en los plazos de 12 meses, acumulando un saldo de 0.2 millones de dólares. Mientras que, no se realizaron colocaciones de TIN en moneda nacional.

4.2.3. Depósitos Monetarios

Al cierre de 2023, los Depósitos Monetarios en moneda nacional tuvieron una importante participación en la absorción liquidez, observándose un mayor monto colocado, principalmente en los últimos meses del año. Los bancos utilizaron este instrumento principalmente al plazo de 1 día, a pesar que los plazos disponibles abarcan hasta 30 días. Con relación a los Depósitos Monetarios en moneda extranjera, también se observó una importante demanda por parte de los bancos, aunque menor con relación a lo observado en 2022, de forma que representaron un 0.2 por ciento de las RIB al cierre de 2023.

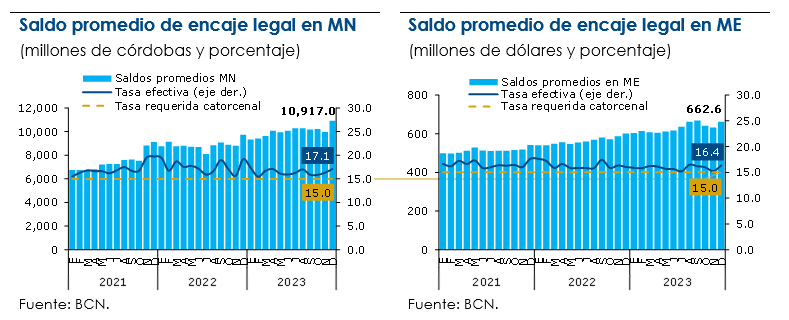

4.2.4. Encaje legal

El encaje legal requerido se mantuvo sin modificaciones de política en 2023, observándose un sobrecumplimiento de los requerimientos de encaje legal en córdobas y en dólares, tanto en la medición diaria como en la catorcenal. Así, se observó un aumento del saldo de encaje en córdobas y dólares con respecto al cierre de 2022. El aumento del encaje en córdobas puede asociarse a mayores fuentes de liquidez en moneda nacional y el incremento en la demanda de instrumentos de inyección de liquidez en los últimos meses del año.

4.2.5. Línea de Asistencia Financiera

La Línea de Asistencia Financiera, la cual tiene el propósito de asistir a los bancos y sociedades financieras cuando éstos experimenten disminución en su liquidez, ha permanecido sin uso por parte de la banca dada la estabilidad observada en el sistema financiero.

5. Política cambiaria

5.1. Tipo de cambio

Con el propósito de atender su objetivo fundamental de estabilidad de la moneda nacional, el BCN continuó utilizando la política cambiaria para anclar los ajustes de precios y las expectativas de los agentes económicos. En este contexto, el Consejo Directivo del BCN decidió establecer, a partir del 1 de enero de 2024, la tasa de deslizamiento del tipo de cambio del Córdoba con respecto al Dólar de los Estados Unidos de América en cero por ciento (0%) anual, lo que conlleva a una reducción de 1 punto porcentual con respecto de la tasa de deslizamiento del 1 por ciento prevaleciente hasta diciembre de 2023. La reducción del deslizamiento se espera ayude a compensar los efectos de la inflación internacional y reforzar la previsibilidad del tipo de cambio nominal, fortaleciendo así la estabilidad de la moneda nacional.

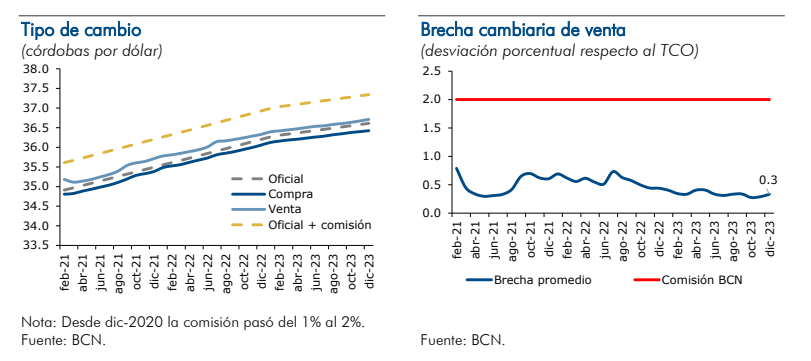

Durante los últimos años se ha consolidado la estabilidad monetaria y cambiaria, lo cual se refleja en una brecha cambiaria que no ha excedido el 0.5 por ciento, lo que indica suficiente fondeo de divisas. Así, el BCN no ha tenido demanda de venta de divisas, sino más bien ha comprado divisas para mantener el equilibrio monetario y satisfacer la mayor demanda por córdobas.

5.2. Mercado cambiario

El mercado cambiario continuó reflejando dinamismo y estabilidad durante el 2023, en un contexto de crecimiento económico y de factores externos que han favorecido la generación de importantes flujos de recursos externos al país, en particular el dinamismo de la oferta exportable nacional, remesas, inversión extranjera y turismo. Así, dada la mayor oferta de dólares, una política monetaria consistente con el incremento de las tasas de interés internacionales y la posición en córdobas de los bancos y el gobierno propiciaron que, por cuarto año consecutivo, se registrasen mayores compras netas de divisas tanto del sistema financiero al público como del BCN en la mesa de cambio. Es importante destacar que, el BCN no ha realizado intervención mediante operaciones de ventas de divisas desde septiembre de 2020.

Complementariamente, una cuenta corriente de balanza de pagos financiada con los mayores ingresos de remesas, turismo y los desembolsos de recursos externos al sector público, permitieron un mayor nivel de reservas internacionales brutas, lo que favoreció la estabilidad y confianza del régimen cambiario.

5.3. Brecha cambiaria

El contexto de mayores flujos de divisas condujo a que el mercado cambiario se desarrollara durante el 2023 sin desequilibrios de oferta y demanda, resultando en una brecha de tipo de cambio de venta baja y estable, por debajo del porcentaje de la comisión por venta de divisas establecida por el BCN del 2 por ciento. Así, el tipo de cambio de mercado evolucionó en correspondencia con el tipo de cambio oficial, respaldado por el comportamiento positivo de la balanza de pagos y del equilibrio del mercado monetario.

6. Perspectivas

La economía nicaragüense ha logrado superar las fluctuaciones cíclicas y se ha ubicado en una senda de crecimiento sostenido, desempeñándose mejor que lo esperado, manteniendo su dinamismo en un contexto de desaceleración de la economía global. En este sentido, el BCN mantiene su estimación realizada en diciembre de 2023, según la cual el crecimiento del PIB al cierre de 2023 se ubicará entre 4.0 – 5.0 por ciento, sustentado en la trayectoria de estabilización del crecimiento que se ha venido observando a través de los últimos datos del IMAE a noviembre, impulsada por la fortaleza generalizada de todos los sectores, y en particular por el sector primario y los servicios.

En este contexto de dinamismo de la actividad económica y de políticas macroeconómicas proactivas en cuanto a favorecer el crecimiento, los resultados de los escenarios del BCN arrojan una trayectoria de crecimiento a mediano plazo que converge a los promedios históricos. No obstante, la posibilidad de desaceleración en las economías de los principales socios comerciales del país podría tener impacto a nivel doméstico, aun considerando que los fundamentos económicos y la resiliencia de la economía permanecen fortalecidos después de la recuperación de los choques adversos recientes. Así, para el año 2024, el BCN mantiene la proyección de crecimiento de la actividad económica en un rango de 3.5 – 4.5 por ciento, con la expectativa que se mantenga la dinámica positiva en todos los sectores de la economía.

En lo que respecta al empleo, se prevé que en 2024 continúe estable, evolucionando en correspondencia con la actividad económica, de forma que la tasa de desempleo se ubique entre 3.0 – 3.5 por ciento. Asimismo, se espera que gradualmente vayan desapareciendo los desajustes del mercado laboral originados por la pandemia, en particular, los desequilibrios entre oferta y demanda laboral que se reflejaron en una reducción de la participación laboral.

En cuanto a la evolución de la inflación doméstica, se espera que la continuidad en el descenso de la inflación internacional continúe traspasándose gradualmente a los precios domésticos. En este sentido, para el año 2024, el BCN mantiene el rango de proyección de 3.0 – 4.0 por ciento, sustentado en un marco de política fiscal, monetaria y cambiaria adecuado, con las políticas de subsidio del Gobierno para contener el incremento del costo de vida de la población y el establecimiento de la tasa de deslizamiento cambiario de cero por ciento para este año. Si bien los pronósticos para 2024 son positivos, estos se encuentran condicionados a la continuidad en la disminución de las presiones de precios internacionales y a las perspectivas de un buen ciclo de producción agropecuaria.

En el ámbito de las tasas de interés de política monetaria, y en particular de la Tasa de Referencia Monetaria (TRM), el BCN prevé mantenerla estable en el corto plazo, considerando que el nivel alcanzado podría ser suficiente para mantener consistencia con los objetivos de crecimiento y de estabilidad de la intermediación financiera. No obstante, de manera oportuna, se podrían considerar cambios en dependencia de la evolución de las tasas de interés internacionales y de las condiciones monetarias internas. La política de tasas de interés del BCN, junto con el resto de sus instrumentos monetarios, continuará enfocada en favorecer la intermediación financiera y la movilización del crédito, con el propósito de apoyar el crecimiento económico. Además, el BCN continuará evaluando y adaptando sus instrumentos de política monetaria a las condiciones prevalecientes respecto al comportamiento de las variables monetarias y financieras.

Por el lado del sector externo, se prevé un superávit de cuenta corriente de la balanza de pagos en un rango de proyección entre 3.0 – 4.0 por ciento del PIB para 2024, sustentado en la evolución de las exportaciones de mercancías y las remesas, en conjunto con la expectativa de que los ingresos por turismo e inversión extranjera directa continúen recuperándose. En materia de reservas internacionales, se espera que estas sigan fortaleciéndose, garantizando la estabilidad del régimen cambiario vigente.

Las proyecciones del BCN, y en particular las perspectivas de fortalecimiento de las reservas internacionales, son consistentes con las proyecciones fiscales del gobierno, las cuales son elaboradas bajo un marco de política fiscal prudente, comprometida con la sostenibilidad financiera del sector público, la generación de amortiguadores fiscales para afrontar choques relacionados principalmente con los fenómenos naturales a los que está expuesto el país, y la priorización del gasto en apoyar el crecimiento económico inclusivo, reducir la pobreza y mitigar el impacto social de los choques externos. En este contexto, la coordinación estrecha de la política fiscal y la política monetaria, continuará siendo un factor fundamental del marco adecuado de políticas nacionales que garantiza la estabilidad macroeconómica del país.

Para finalizar, si bien las perspectivas para el año 2024 son favorables, persisten riesgos que podrían afectar la evolución macroeconómica, como la materialización de choques por conflictos geopolíticos que deriven en aumentos en los precios del petróleo y los alimentos, generando presiones sobre los precios domésticos, y los efectos del endurecimiento de la política monetaria global para contener una inflación más persistente, lo que pudiera desacelerar aún más la dinámica de producción mundial y afectar las exportaciones. En el país, también persisten los riesgos relacionados a los eventos climáticos, que pueden incidir sobre la evolución de variables macroeconómicas.

No obstante, la economía nicaragüense ha dado muestras de fortalezas que ayudan a mitigar los riesgos y propiciar un crecimiento mejor al previsto. Así, una fortaleza es el grado de apertura alcanzado, destacándose los ingresos generados por el sector exportador, que ha sido fundamental para el crecimiento. Adicionalmente, la estabilidad del sistema financiero, que ha aumentado la captación de recursos a través de los depósitos para canalizarlos hacia el crédito, en conjunto con la adecuada coordinación de las políticas fiscales, monetarias y financieras, también contribuirá a asegurar el crecimiento económico esperado.

Recuadros

Anexo